Stockholm (HedgeFonder.nu) – Fortsatt osäkerhet kring Grekland och landets framtid i Euro-zonen skapade turbulens på världens finansmarknader under det andra kvartalet. Euron försvagades kraftigt och andra risktillgångar såsom olja, basmetaller och aktier noterade betydande nedgångar. Under juni månad svängde dock marknadssentimentet tvärt. Efter att eurogruppen enats om att bistå Spanien med hjälp för att rekapitalisera landets banker svängde nedtryckta risktillgångar upp i ett kraftigt lättnadsrally.

CTAs var generellt väl positionerade för ett fortsatt “risk-off” scenario med korta positioner i euron och långa räntepositioner som det ledande temat. Det rådde således en allmän “eurofori” under maj månad då oron för eurokrisen tilltog. Marknadens kraftiga uppställ under juni månad var däremot mindre välkommet och tvingade CTA-kollektivet på defensiven. De Nordiska förvaltarna uppvisade blandade resultat under kvartalet. Brummer & Partners Lynx var bäst i klassen och återhämtade sig därmed från den relativt svaga avkastningen under årets första kvartal. SEB Asset Selection noterade dock ytterligare ett svagt kvartal och har under året signifikant underpresterat såväl benchmarks som övriga Nordiska förvaltare.

Ser man till avkastningssiffrorna under kvartalet – utan volatilitetsjustering (se tabell 1), är det tydligt att det slagiga klimatet under perioden bidrog till en stor spridning mellan förvaltarna. Mellan det bästa (Lynx) och det sämsta (SEB AS) programmet skiljer hela sex procentenheter, framförallt visas stor spridning i resultaten under april och maj månad medan juni var unisont negativt. Värt att notera är Coeli’s relativt svaga avkastning under maj månad, detta balanserades dock av ett starkt april.

Tabell 1. Värdeutveckling för Nordiska CTAs och ett urval av jämförelseindex, Kvartal 2 – 2012

Källa: BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln)

En riskjusterad jämförelse av periodens avkastning (se tabell 2) ger en ytterligare förstärkt bild av spridningen i avkastning, såväl sett över kvartalet som över året. SEB Asset Selections svaga resultat sticker ut och förvaltaren skulle vid halvårsskiftet varit ned över 11% vid en volatilitetsnivå av 13.9% (den genomsnittliga volatiliteten för gruppen Nordiska CTAs).

Tabell 2. Värdeutveckling för Nordiska CTAs och ett urval av jämförelseindex, Kvartal 2 – 2012 (riskjusterad)

Källa: Egen beräkning utifrån data från BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln)

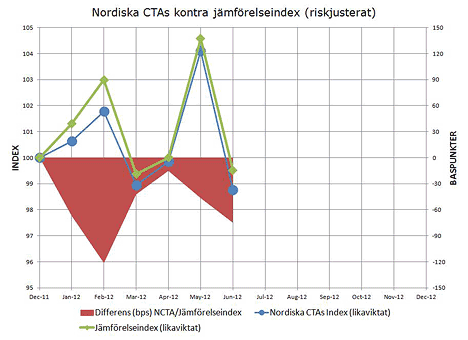

Ställer man gruppen Nordiska CTAs (såsom jag valt att definiera den) och jämför med ett sammanvägt index av relevanta benchmarks är skillnaden vid halvårsskiftet ca. 70 baspunkter i benchmark-favör (se graf 1). Detta förutsätter återigen att samtliga program handlas till en volatilitet av 13.9%. Ska bli spännande att se om detta förhållande kan vändas under årets återstående sex månader…

Graf 1. Nordiska CTAs kontra jämförelseindex (riskjusterat)

Källa: Egen beräkning utifrån data från BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln)

Källförteckning:

- www.sebassetmanagement.de/en/private-clients/seb-funds/total-return-funds/seb-asset-selection-fund/

- www.lynxhedge.se

- www.estlanderpartners.com

- www.rhoam.ch

- www.coeli.se

- www.densityfund.se

- www.barclayhedge.com

- www.newedge.com/web/guest/brokerage_services/research/newedge_indices

Bild: (c) shutterstock—zroakez