Stockholm (HedgeNordic.com) – 2013 var ännu ett ganska tråkigt år både för long-only-investeringar i råvaror och för hedgefonder med exponering i råvarumarknaderna. De stora råvaruindexen (long-only och helt säkerställda) stängde på året med nedgångar mellan en och tio procent. Råvaruhedgefonder är en mycket inhomogen grupp men en indikation på deras utveckling ges av Newedge Commodity Trading Index. Preliminärt sjönk indexet med 1,3% under 2013, vilket var tredje året i rad med negativ avkastning. Delindex som inte innefattar aktierelaterade strategier föll preliminärt med 4,2%.

Momentumstrategier repade sig lite från 2012. Exempelvis steg Morningstars momentumbaserade lång-korta strategi med drygt fem procent. Att dessa strategier kunnat skapa positiv avkastning beror på en ganska stor divergens mellan olika råvaror. Kurvstrategier, som håller långa respektive korta positioner i samma råvara men med olika leveranstidpunkter, uppvisade också en positiv om än svag avkastning under året. Exempelvis gick Dow Jones UBS index med 3-månanders forwardrullning drygt en procent bättre än det traditionella indexet. Även vissa carrystrategier fungerade väl under 2013. Exempelvis hade medlemmarna i GSCI med contango över året en genomsnittlig avkastning på minus tio procent medan de med backwardation hade en avkastning på minus en procent.

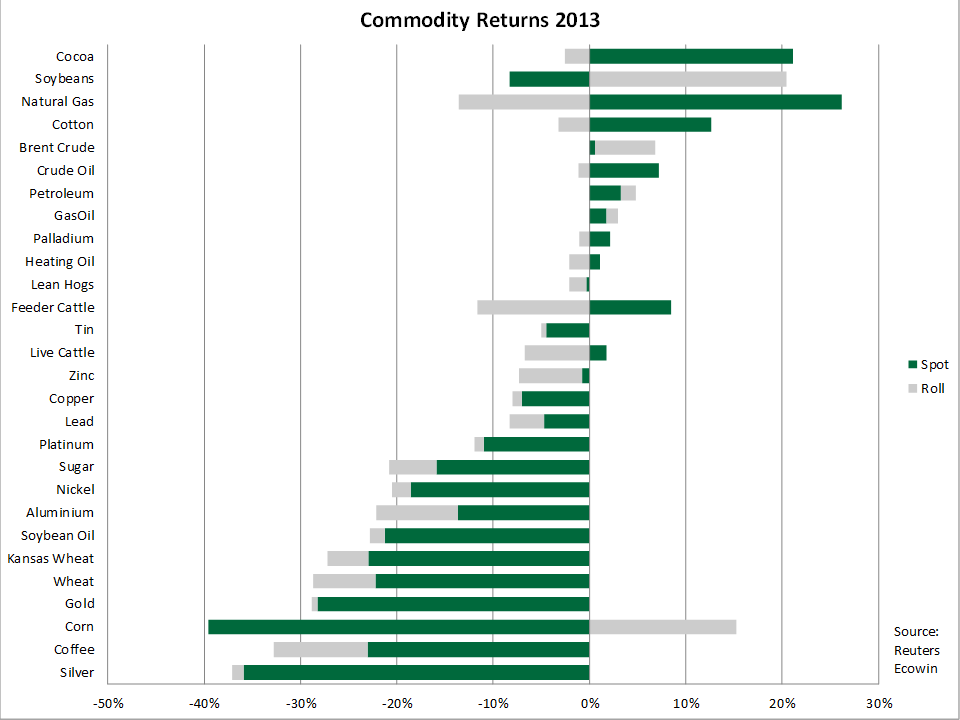

Nedan finns ett diagram med spotprisutvecklingen (förändringen mellan förstakontrakten sista december 2012 och 2013) och den ackumulerade rullavkastningen för medlemmarna i GSCI. Variationen mellan de olika råvarorna är som sagt signifikant. Ädelmetaller och vissa spannmål uppvisade den svagaste avkastningen medan flertalet energiråvaror stängde året på plus.

Inte bara råvarors inbördes spridning i avkastning var påtaglig under 2013. Även korrelationen gentemot aktier sjönk gradvis under året. För hela 2013 var korrelationen mellan GSCI och amerikanska storbolagsindexet S&P500 på veckodata 0,35 vilket var den lägsta korrelationen sedan 2007. Korrelationen mellan råvaror och aktier är därmed så gott som tillbaka på den nivå som rådde före finanskrisen. Det stärker caset för råvaror som riskspridare i en portfölj. Dessutom kan deras avkastning i större utsträckning mätas på absolut basis snarare än i relation till avkastningen på aktiemarknaderna.

Bild: (c) by Zarni—pixelio.de