Stockholm (HedgeNordic) – Managed Futures förvaltare fick en efterlängtad comeback under det tredje kvartalet efter en längre period av svag till intetsägande avkastning. Nordiska CTAs, mätt som NHX Managed Futures Index, steg under perioden med 5,7%, framförallt drivet av trendföljande strategier som noterade en uppgång på 7,5%. Dock underpresterade de nordiska förvaltarna sina globala jämförelseindex där framförallt Barclay BTOP50 och Newedge Trend Index uppvisade mycket stark utveckling.

Bland individuella nordiska CTA program var perioden särskilt lyckosam för Alfakrafts ALFA Commodity Fund som steg med hela 17,2% under perioden, bara i september var fonden upp över 10%. Denna utveckling skall dock ses i ljuset av ett svagt första halvår för fonden som på året noterar en uppgång på relativt blygsamma 2,9%.

I en kommentar till avkastningen under kvartalet säger Alfakrafts Thomas Stridsman:

“Vi låg helt enkelt välplacerade i det mesta, särskilt spannmålsprodukter och valutor. Innan dessa trender fann sina respektive slut hade vårt money management system också tightat till vår stoppar ganska rejält vilket gjorde att vi kunde behålla en rejäl portion av de upparbetade vinsterna. Själv tycker jag inte att resultatet som sådant är särskilt intressant. Vad jag finner intressantare är hur det, inom gruppen trendföljande CTAs, ändå finns rum för så många olika och därmed relativt okorrelerade trading stilar. Trots att Alfakraft ibland tar lite mer stryk än genomsnittet är jag mycket nöjd med att vi både förefaller vara okorrelerade mot det stora flertalet konkurrenter samtidigt som även vår långsiktiga avkastning (sedan start) är något högre”.

En annan förvaltare som steg kraftigt under kvartalet var Brummer & Partners Lynx (+12,9%), även här var det första halvåret mer besvärligt med sidledes utveckling och fondens hela årsavkastning förklaras i princip av uppgången under kvartal 3. RPM Evolving CTA Fund har adderats till analysen och uppvisade också ett mycket starkt kvartal med en uppgång på 11,7%. Fondens ansvarige förvaltare, Per Ivarssson, säger i en kommentar till HedgeNordic:

“Ett i många stycken klassiskt CTA kvartal med god avkastning under vikande aktiemarknader. Nyttan med att investera med mindre, mer flexibla, förvaltare kommer fram under ett sådan här kvartal där CTA strategierna haft stark avkastning i råvaror och valutor samtidigt som aktie och obligationsmarknaderna i princip inte gett några större bidrag.”

Bland de mindre framgångsrika fonderna kan nämnas Ålandsbanken Commodity Fund som sjönk 8,2%, sannolikt som ett resultat av att förvaltaren inom ramen för sitt mandat skall hålla en systematiskt lång exponering mot råvaror, en smärtsam strategi då exempelvis oljepriset backade kraftigt under kvartalet. Även det kortsiktiga programmet Romanesco Persistence hade svårt att hitta vinstgivande positioner under kvartalet och är fortfarande ned signifikant på året.

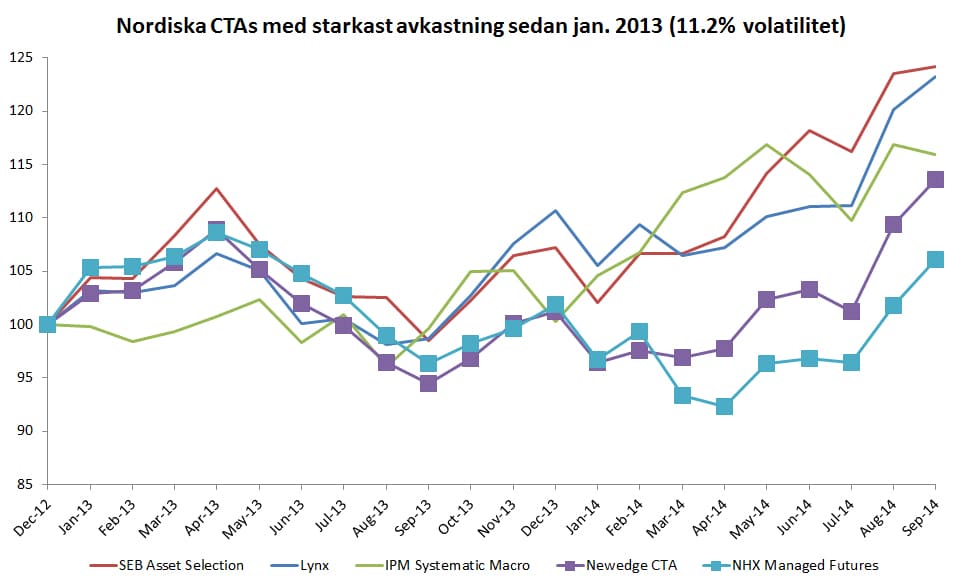

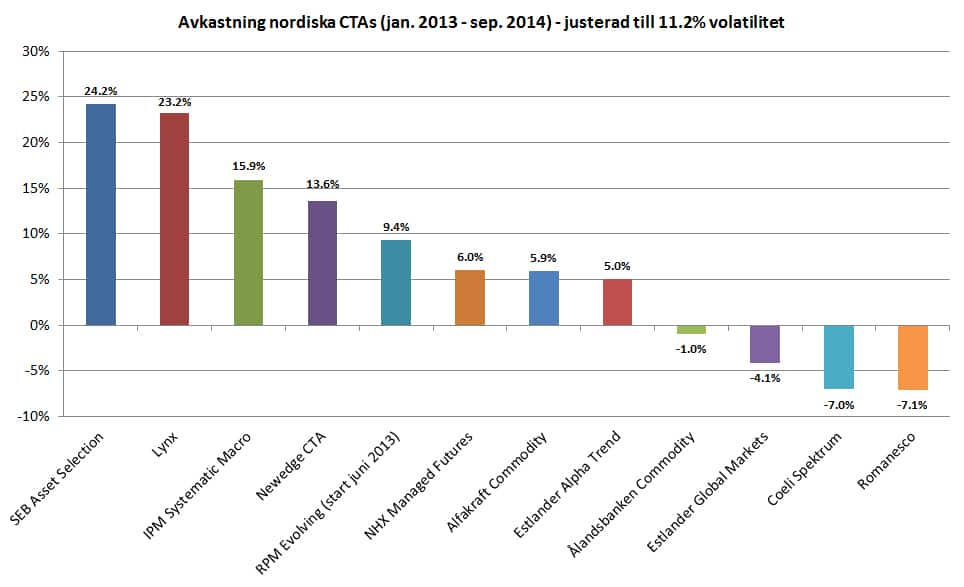

Vid en riskjusterad jämförelse (se tabell 2) framgår att det bäst presterande CTA programmet sedan årsskiftet är SEB Asset Selection, tätt följd av IPM Systematic Macro och därefter Lynx. Dessa tre program har överpresterat sina branschkollegor även sett över en lite längre tidsperiod. Mätt sedan januari 2013, vilket varit en relativt besvärlig period för kvantitativa strategier, har dessa tre förvaltare klarat sig mycket väl såväl i absoluta som relativa termer (se graf 1 och graf 2 nedan).

I en kommentar till HedgeNordic säger Hans-Olov Bornemann, SEB Asset Selection fondens ansvarige förvaltare:

“Sedan vi startade SEB Asset Selection fonden i oktober 2006 har vi haft som högsta prioritet att försöka skapa en så bra prognosmodell och så bra riskhanteringsmodell som möjligt. Med åtta års track-record kan vi nu konstatera att denna strategi inte bara skapat framgång på den nordiska hemmamarknaden, utan även internationellt. Det är också glädjande att finansmarknaden sedan början av 2013 övergått från det svårförutsägbara risk-on/risk-off beteendet till mer förutsägbara trender igen. Det är inte bara avkastningen som vänt uppåt utan även fondflödena. Fondförmögenheten för systerfonden SEB Asset Selection Opportunistic (+19% t.o.m. september 2014) har till exempel ökat från 180 mkr i början av maj 2014 till över 800 mkr idag.”

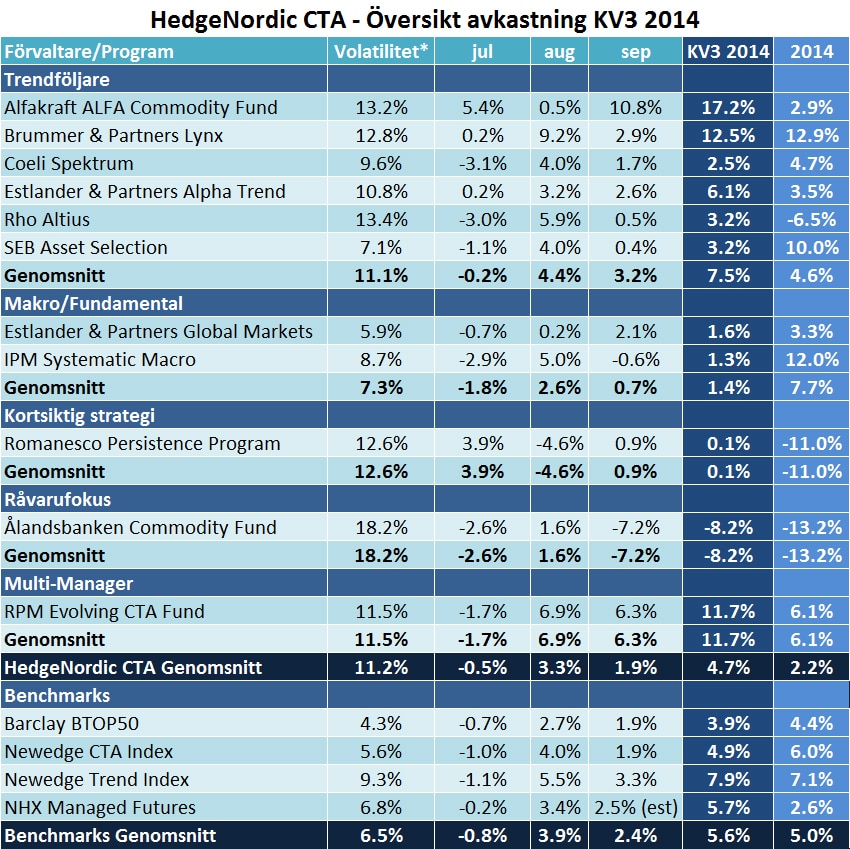

Tabell 1. Managed Futures & CTA, avkastning kvartal 3 – 2014

Tabell 1. Översikt avkastning Nordiska CTAs under det tredje kvartalet 2014. Källa: HedgeNordic, BarclayHedge och Newedge.

*Volatiliteten beräknad på ett rullande 24-månaders fönster

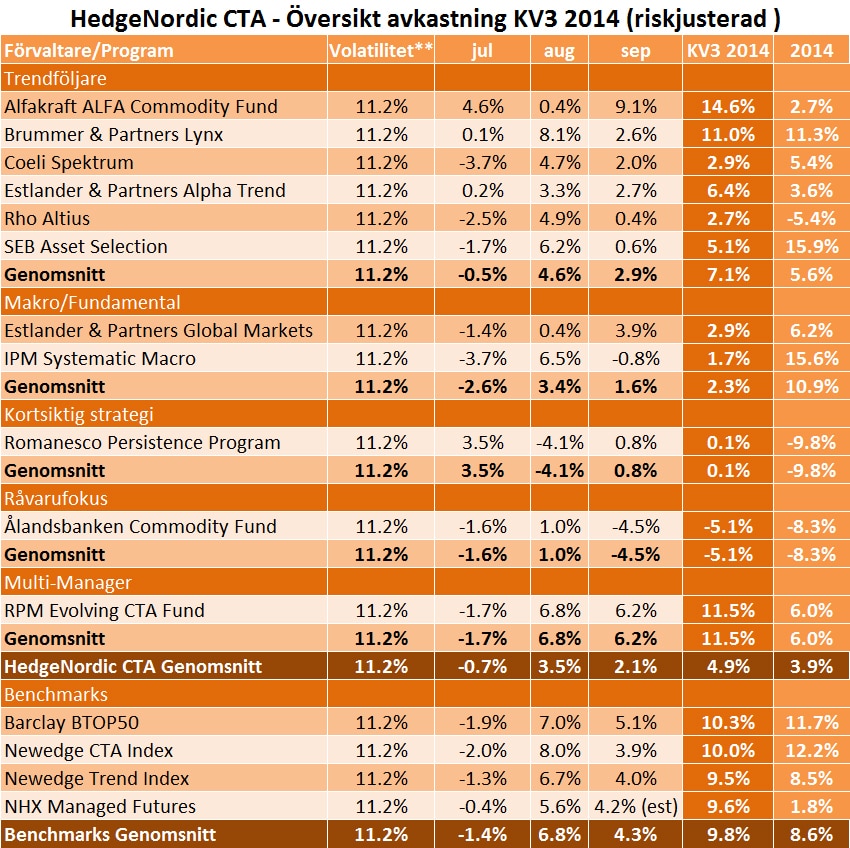

Tabell 2. NHX Managed Futures & CTA, avkastning kvartal 2 – 2014 (riskjusterad)

Tabell 2. Risk-justerad översikt av Nordiska CTAs avkastning under det tredje kvartalet 2014. Källa: Egen beräkning baserad på data från HedgeNordic, BarclayHedge och Newedge

**Samtliga program och jämförelseindex justerade till de Nordiska CTA-förvaltarnas genomsnittliga volatilitet (11.2%).

Graf 1. Avkastning nordiska CTAs – januari 2013 – september 2014 (riskjusterad)

Graf 2. Nordiska CTAs med starkast avkastning sedan januari 2013 (riskjusterad)

Bild: (c) ramcreations—shutterstock.com