Stockholm (HedgeNordic.com) – Flertalet forskningsrapporter har pekat på förmågan hos små Managed Futures förvaltare att leverera överavkastning mot de förvaltare som befinner sig i miljard-dollar klubben. En av de lokala svenska CTA fonderna, Alfa Commodity Fund, har på allvar utmanat sina större konkurrenter och förklarade nyligen i ett utskick till investerare bakgrunden till sin överavkastning.

”Den övervägande största anledningen till vår framgång ligger i att vi fokuserat vår forskning kring storleksbestämningen av våra positioner. Att riskera lite mindre och avkasta lite mer är vad det handlar om” säger Thomas Stridsman (bild), ansvarig förvaltare på ALFA Commodity Fund.

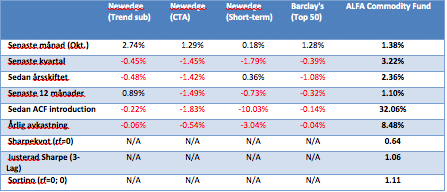

Sedan ALFAKRAFT Fonder introducerade ALFA Commodity Fund juni 2010 har fonden genererat en total avkastning om cirka 32 %, motsvarande 8,5 % årligen. Detta samtidigt som samtliga relevanta jämförelseindex står på minus. En Sharpekvot för fonden på 0,64 vittnar om att risken är fortsatt låg, trots de kärva tiderna.

En investering med en trendföljande CTA kan vara särskilt intressant som diversifiering till traditionell portfölj innehållande aktier och obligationer, detta som ett resultat av att CTAs tenderar att prestera väl i perioder av fallande aktiemarknader. “När aktiemarknader känns övervärderade rekommenderar vi en konservativ investerare att skifta ungefär 30% av sin aktieexponering till trendföljande CTAs, vi tror nu att denna tid har kommit.” säger Mats Grube, partner och ansvarig för investerarrelationer på ALFAKRAFT fonder.

Nedanstående tabell är ett utdrag ur ALFAKRAFTs investerarutskick där man jämfört avkastning mot jämförelseindex för ALFA Commodity Fund över olika tidshorisonter.

Bild: (c) HedgeNordic.com