Stockholm (HedgeFonder.nu) – 2012 blev inte det år som många CTA-förvaltare hade hoppats på. Den svaga resultatutvecklingen under årets sista kvartal sammanfattar väl de svårigheter som systematiska strategier brottats med under en längre period. Framförallt visade sig oktober månad bli ytterst besvärlig då en kombination av fallande aktiemarknader och högre räntor gjorde att de flesta CTAs noterade betydande nedgångar. Under december månad blev marknaderna återigen mer trend-vänliga, de Nordiska förvaltarna hade dock svårt att dra nytta av detta och tappade gentemot jämförelseindex under perioden. Sett över året har dock Nordiska CTAs överavkastat branschen.

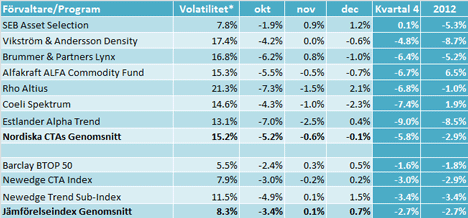

En översikt av de förvaltare som bedriver systematisk terminshandel i Norden (Tabell 1) visar på hur svårt såväl kvartalets som årets marknadsklimat varit. Den genomsnittliga avkastningen under kvartalet uppgick till -5.8% där merparten av förlusterna uppvisades under oktober månad. Kvartalet visade ännu en gång stor spridning i förvaltarnas avkastning. Det program som klarade sig bäst under perioden var SEB Asset Selection som kunde uppvisa ett svagt positivt resultat. Estlander’s Alpha Trend program hade det svårast och rapporterade en kvartalsavkastning på -9%.

Tabell 1. Översikt av Nordiska CTAs avkastning under Q4 och 2012 jämfört med branschindex (ej riskjusterad)

*Volatiliteten räknad på ett rullande 24-månaders fönster

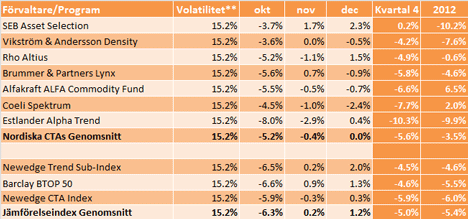

En riskjusterad jämförelse (Tabell 2) ger vid handen att Nordiska CTAs presterade något sämre än jämförelseindex under kvartalet (-5.6% mot -5.0%) .

Tabell 2. Översikt av Nordiska CTAs avkastning under Q4 och 2012 jämfört med branschindex (riskjusterad)

**Samtliga förvaltare och jämförelseindex justerade till genomsnittlig volatilitet för Nordiska CTAs

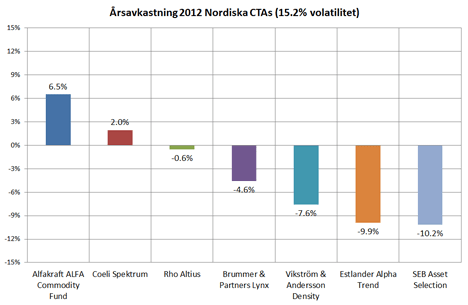

En riskjusterad ranking av de individuella programmens årsavkastning visar på att förvaltare med mycket investerat kapital fått se sig slagna av sina betydligt mindre konkurrenter. De två största programmen, Lynx och SEB Asset Selection, var i klart negativt territorium vid årets slut. Uppstickare som Alfakraft och Coeli Spektrum levererade däremot klart starka siffror och slutade året med positiv avkastning. Rho var svagt negativa på året men uppvisade ändå en positiv relativ avkastning mot de större konkurrenterna.

Graf 1. Årsavkastning 2012 – Nordiska CTAs justerat till 15.2% volatilitet

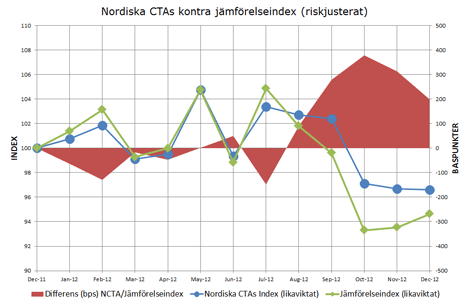

Ett sammanvägt index av Nordiska CTAs (NCTA) har över året haft en tilltalande överavkastning mot jämförelseindex till ett likvärdigt risktagande. Trots att NCTA tappade kraft under årets sista två månader summerar ändå årets resultat till cirka två procentenheters överavkastning.

Graf 2. Nordiska CTAs kontra jämförelseindex (riskjusterat)

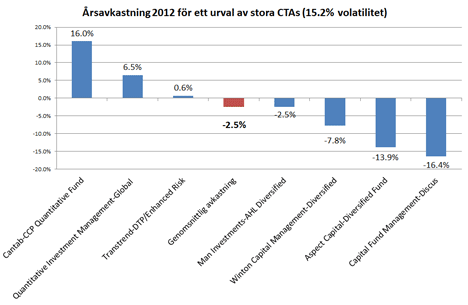

Om man tittar på vad de absolut största CTA-programmen i världen har levererat under året kan man återigen konstatera att spridningen är stor. Jag har i nedanstående graf valt ut ett antal program som tillsammans utgör en signfikant andel av Managed Futures industrins totala tillgångsmassa. Jag har även valt att justera avkastningen till den genomsnittliga volatiliteten för de Nordiska förvaltarna (15.2%).

Bland de stora trendföljande programmen hade såväl Winton som Aspect betydande problem under året. MAN AHL var också negativa medan Transtrend lyckades sluta 2012 svagt positivt. De program som handlar på kortare tidshorisonter, QIM och CFM, uppvisade stor divergens i avkastning. QIM hade ett positivt år medan CFM hade ett kraftigt negativt resultat. Den stora vinnaren bland de större namnen var Cantab som förvaltar ett kvantitativt multi-strategi program som kombinerar trendföljande system med värdebaserade och mer kortsiktiga algoritmer.

Graf 3. Årsavkastning 2012 för ett urval av stora CTAs (15.2% volatilitet)

När vi nu lägger 2012 till handlingarna och blickar framåt mot 2013 kan man konstatera att CTAs står inför lite av ett vägskäl. Det är dags att bevisa att den starka avkastningen 2008 inte bara var en engångsföreteelse och att strategin håller måttet även i en extrem lågränte-miljö. Att döma av de estimat jag sett för januari har inledningen av 2013 givit viss anledning till optimism, låt oss se om detta resulterar i ett positivt första kvartal till att börja med…

Bild: (c) shutterstock — Francesco Carta fotografo