Stockholm (HedgeNordic.com) – Efter att under året legat och slagit kring noll-strecket noterade nordiska CTAs ett brett rally under det sista skälvande kvartalet. Långa positioner i aktieindex var den enskilt största förklaringen till den starka utvecklingen. Den bäst presterande förvaltaren under det fjärde kvartalet blev Brummer & Partners Lynx medan året annars dominerades fullständigt av norska Warren Capital som i en riskjusterad jämförelse överpresterade konkurrenterna med bred marginal.

Det blev återigen ett svårmanövrerat år för kvantitiva modellbaserade terminsförvaltare, så kallade CTAs. Efter att ha noterat ett positivt första kvartal tog det tvärstopp under det andra kvartalet vilket medförde att många förvaltare hamnade på rejäla minusresultat alternativt tappade stora uppgångar från kvartal 1. Räddningen kom dock för de flesta programmen under det fjärde kvartalet då ett tilltagande aktierally bidrog till att sentimentet förbättrades kraftigt för momentum-baserade modeller.

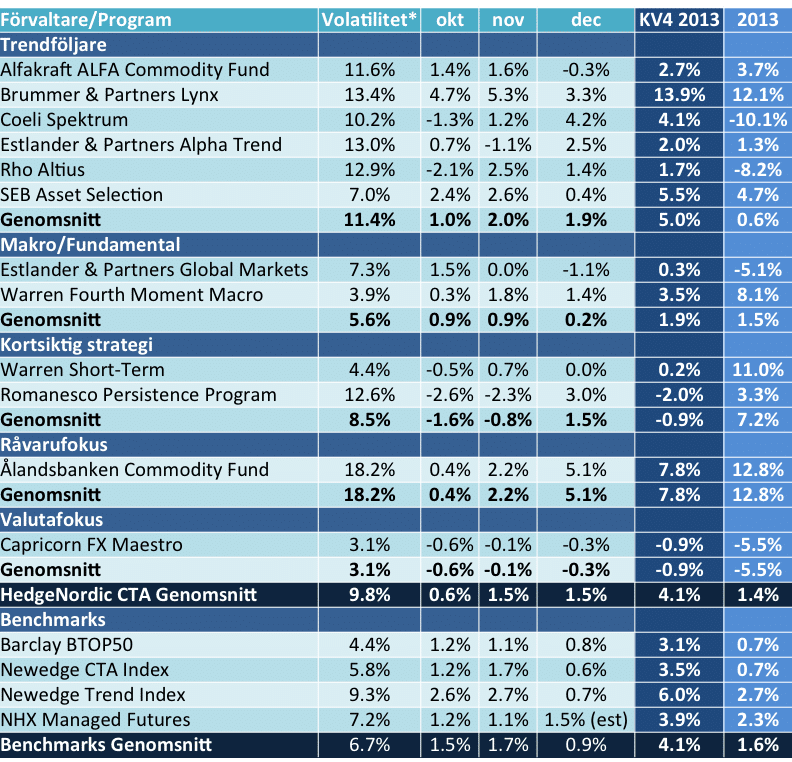

Tabell 1 åskådliggör utvecklingen för de CTA förvaltare som finns med i Nordic Hedge Index (NHX) och som har åtminstone 24 månaders avkastningshistorik (detta för att ha tillräckligt med datapunkter för att göra en rimlig riskjusterad jämförelse). Av tabellen framgår att de flesta förvaltarna noterade uppgångar under det fjärde kvartalet, undantagen var det kortsiktiga programmet Romanesco Persistence (-2.0%) samt det valutafokuserade Capricorn FX Maestro (-0.9%).

Av årsavkastningen framgår att de förvaltare som var positiva på året i de allra flesta fall levererade en majoritet av avkastningen under årets sista tre månader. Kvartalets vinnare blev Brummer & Partners Lynx med en uppgång på hela 13.9%. Genomsnittsavkastningen för trendföljande program landade på +5% under kvartalet. Den norska förvaltaren Warren Capital levererade återigen stabila avkastningssiffror under Q4 och sett över året har såväl Warren Fourth Moment Macro som Warren Short-Term signifikant överavkastat industrin.

Tabell 1. NHX CTA & Managed Futures, avkastning kvartal 4 – 2013

Tabell 1. Översikt avkastning Nordiska CTAs under det fjärde kvartalet 2013. Källa: HedgeNordic, BarclayHedge och Newedge

*Volatiliteten beräknad på ett rullande 24-månaders fönster

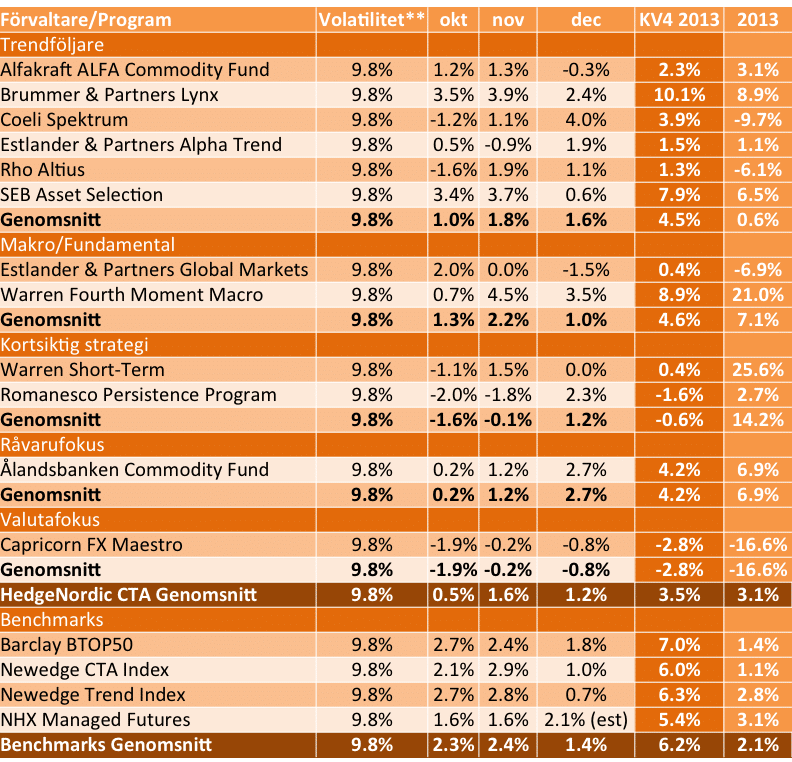

En riskjusterad jämförelse av de nordiska CTA förvaltarna kan utläsas ur tabell 2. I denna tabell har samtliga program åsatts en årlig volatilitet av 9.8% (vilket motsvarar genomsnittet för nordiska CTAs). Denna jämförelse gör det möjligt att se till avkastning per enhet risk snarare än att se till de absoluta avkastningssiffrorna. Tabellen understryker i princip tre saker; 1. Warren Capital har, sett till risktagandet, haft ett mycket starkt år och överavkastar sina nordiska kollegor såväl som industrin med bred marginal, 2. De största programmen (mätt i AuM) hade ett mycket bra kvartal där såväl Lynx som SEB Asset Selection slog relevanta jämförelseindex, 3. Nordiska CTAs har, i genomsnitt, gått bättre än industrin under 2013 men något svagare än densamma under Q4.

Tabell 2. NHX CTA & Managed Futures, avkastning kvartal 4 – 2013 (riskjusterad)

Tabell 2. Risk-justerad översikt av Nordiska CTAs avkastning under det fjärde kvartalet 2013. Källa: Egen beäkning baserad på data från HedgeNordic, BarclayHedge och Newedge

**Samtliga program och jämförelseindex justerade till de Nordiska CTA-förvaltarnas genomsnittliga volatilitet (9.8%).

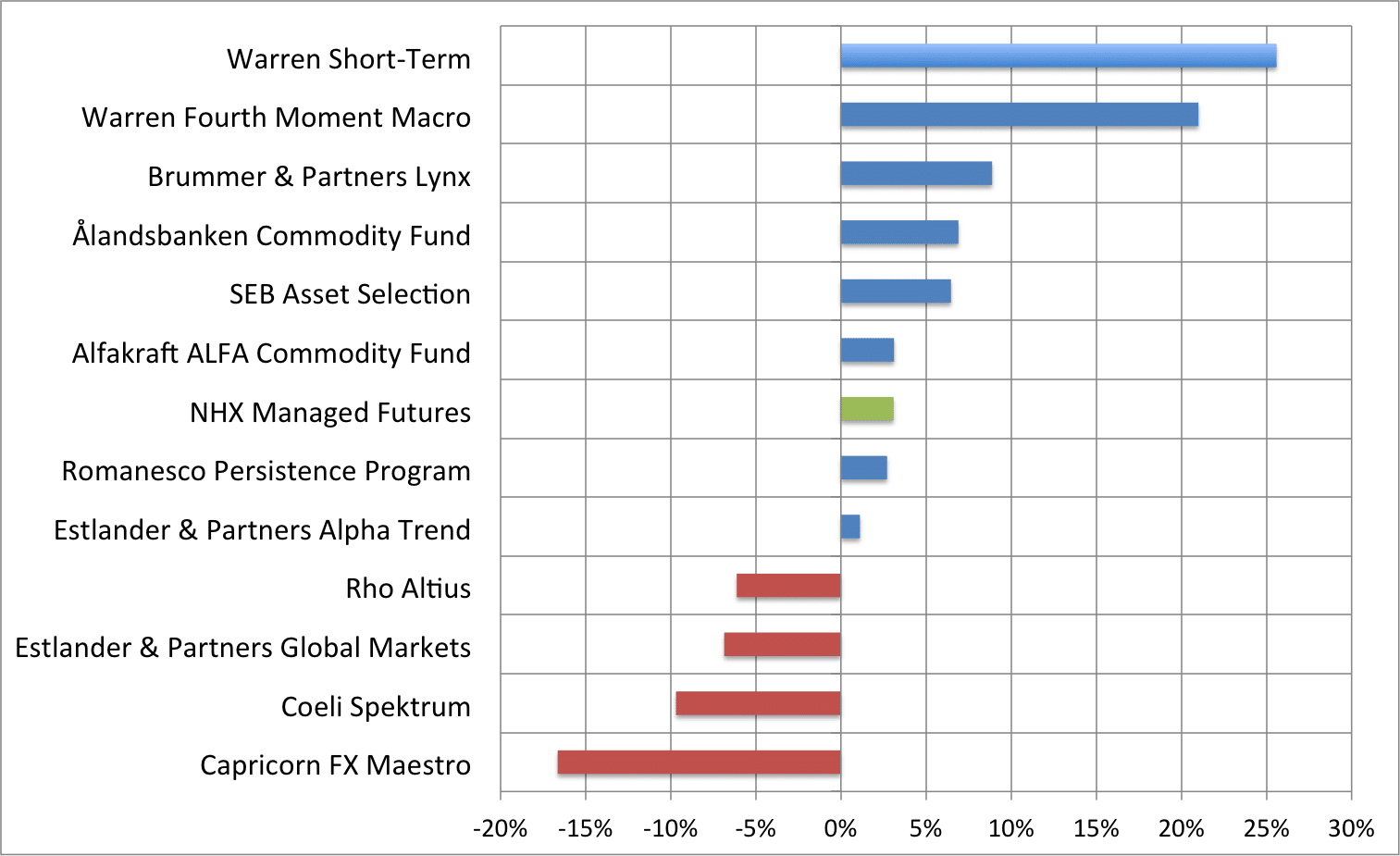

En sammanfattning av årets resultat, återigen justerat till samma volatilitet, åskådliggörs i graf 1 nedan.

Graf 1. NHX CTA & Managed Futures, avkastning 2013 (riskjusterad)

Vad ska man då tro om CTAs inför 2014? Som alltid är det svårt att ge kortsiktiga profetior om avkastningen för denna typ av strategi, vad man dock kunde se under det fjärde kvartalet 2013 var att trender på en rad olika marknader tilltog i styrka efter det att osäkerheten gällande Federal Reserves återköpsprogram skingrats (om än tillfälligt). Får vi se att att denna “tapering” fortsätter och intensifieras under nästkommande år bör detta långsiktigt vara positivt för CTAs. Marknadstrender tenderar ju att bli mer ihållande då de underbyggs av fundamenta snarare än att ständigt påverkas av centralbanksinterventioner…

Bild: (c) Sebastian-Kaulitzki—Fotolia.com