Stockholm (HedgeNordic.com) – Atlantens orkansäsong löper officiellt från första juni till sista november. Dock är det först under sensommaren och hösten som de riktigt stora och förödande orkanerna brukar uppträda. Det är främst Karibien, Mexiko och USA:s syd- och ostkuster som är mest utsatta för orkanerna. Värsta året i modern tid var 2005 med bland annat Katrina som ödelade stora delar av New Orleans i Louisiana. Många råvaror påverkas direkt av orkanerna.

Råolja och naturgas utvinns i mexikanska golfen och orkaner gör att produktionen ligger nere då plattformarna måste evakueras. Om de skadas kan produktionsstoppen bli långvariga. Med ny teknik för utvinning av skiffergas och skifferolja samt Kanadas ökade oljeproduktion minskar dock betydelsen av produktionen i mexikanska golfen. Många raffinaderier ligger längs kusterna och därmed påverkas oljeprodukt såsom bensin, diesel och flygfotogen av orkanerna. Ofta får produktionen stoppas i förebyggande syfte. Även distributionen – lastning och lossning från oljetankers och med pipelines – kan störas av orkanerna. Självklart påverkas jordbruket också. Den råvara som brukar lyftas fram när det gäller atlantiska orkaner är apelsinjuicen. Det beror på de stora apelsinodlingarna i Florida där orkaner kan ödelägga hela odlingar.

Terminsmarknaderna på råvaror har en viktig funktion med tanke på orkanerna. Genom terminerna kan konsumenterna försäkra sig mot de branta prisuppgångar som produktions- och distributionsstörningar orsakade av orkanerna kan leda till. Spekulanter – såsom hedgefonder – erbjuder denna försäkring givet att premien är stor nog. Konsumenternas vilja till att prissäkra sig skapar ett så kallat hedgningstryck vilket driver terminskurvorna till en ökande grad av contango, det vill säga att terminspriset ligger över spotpriset.

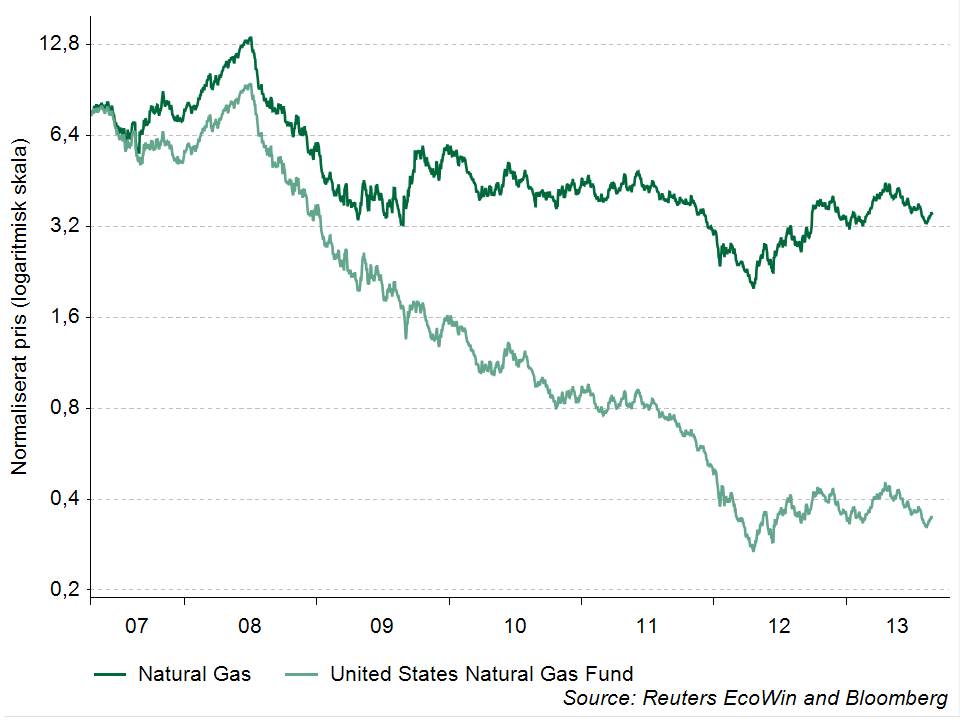

På kort sikt domineras avkastningen på råvaruinvesteringar av spotpriset men på längre sikt beror avkastningen på utseendet av terminskurvan. Ett väldigt tydlig exempel på detta är den amerikanska naturgasen. Utöver premierna under orkansäsongen, är det annars också vanligt att den handlas i contango beroende på hedgningsbehov, kostnaden för att lagra naturgas med mera. Nedan finns ett diagram på andrakontraktet i naturgas och den största ETFen på amerikansk naturgas, United States Natural Gas Fund. ETFen köper förstakontraktet och rullar det månatligen till andrakontraktet. Den har funnits sedan 2007 och har idag tillgångar på knappt en miljard USD. Skillnaden mellan kurvorna är den ackumulerade terminsstrukturen. Diagrammet tyder på att det varit konsumenterna som varit villiga att betala en premie för att prissäkra sig. Den typiska hedgefonden har erbjudit detta genom att i genomsnitt hålla en kort position i amerikansk naturgas.

Bild: (c) Fotolia_12499998_Subscription_L