Stockholm (HedgeFonder.nu) – Senaste veckans dramatiska prisfall på guld har förstås lett till omfattande diskussioner om vad som legat bakom. Rörelsen verkar ha initierats i terminsmarknaden på Comex. Kan managed futuresfonder (MF-fonder) haft ett finger med i spelet? De agerar ju precis i terminsmarknaden.

Guldmarknaden är mycket stor. Totalt sett finns ungefär 170000 ton guld som utvunnits under mänsklighetens historia. Den öppna balansen, det vill säga den totala mängden öppna terminskontrakt, på Comex motsvarar ”bara” drygt 1000 ton guld. Det är mycket mindre än för andra råvaror där den öppna balansen ofta är en väsentligt större andel av de globala lagren. Detta är ett av skälen till att guld mer påminner om en valuta än om en råvara. Dessutom är terminsmarknaden bara en mindre del av den globala marknaden på guld.

På senare år har det skapats fysiskt backade börshandlade fonder (ETFer) på guld. Det är ofta ett mycket billigare sätt för en privatperson eller institution att äga guld eftersom transaktionskostnaden är lägre än i den fysiska marknaden och lagringskostnaden är relativt låg. Den största guld-ETFen, SPDR Gold, äger drygt 1000 ton guld, det vill säga ungefär lika mycket som hela öppna balansen på Comex. Finansiella aktörer använder alltså även ändra instrument än terminerna på Comex för att få sin exponering mot guld.

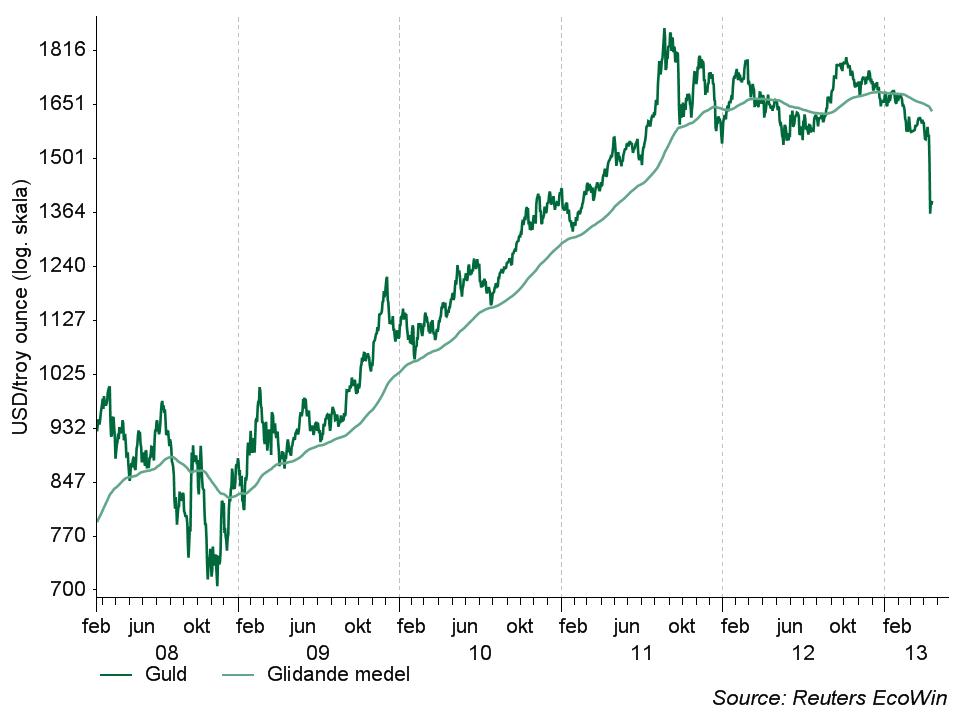

Nedan finns guldpriset och ett glidande medeltal av priset under det senaste fem åren.

Det glidande medelvärdet tillsammans med priset ger en indikation till hur en typisk medelfristig trendföljande MF-fond varit positionerad. I stort sett ligger den lång om spotpriset är över det glidande medelvärdet och kort annars. Även om signalen kan tyckas banal, är det detaljerna som avgör: designen av trendsignalen, skalning av positioner och portföljkonstruktion.

Som grupp bör alltså MF-fonderna ha haft en kort position i guld inför prisfallet. Detta styrks också av CFTC-datan på positionering i guldterminer. Icke-kommersiella aktörer, det vill säga den grupp som MF-fonder tillhör, har gradvis minskat sina positioner under senaste kvartalet.

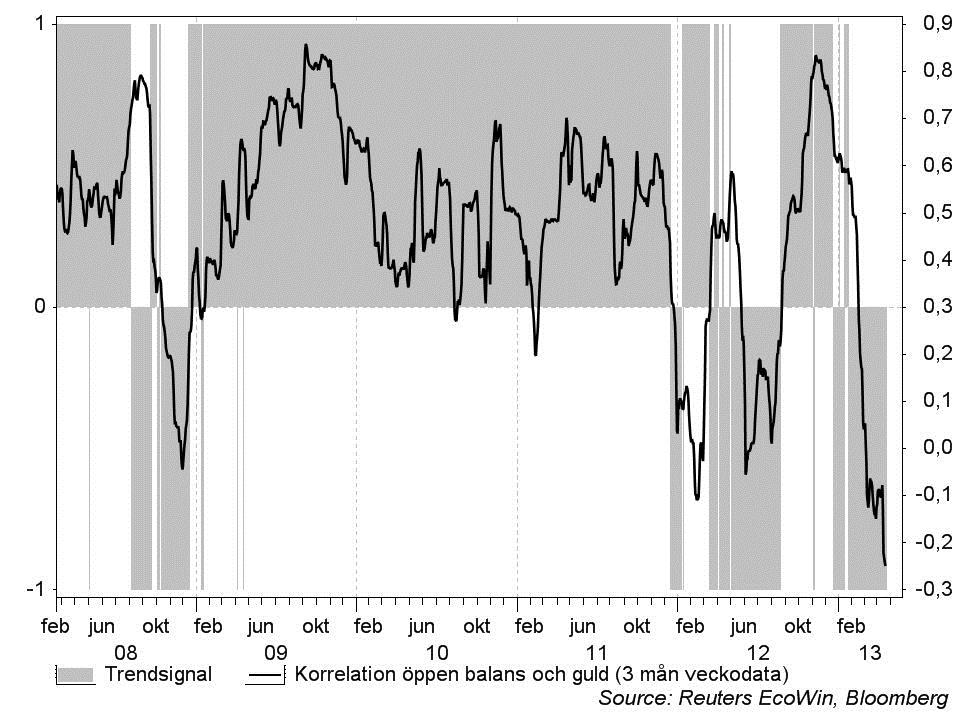

Situationen under den senaste veckan är alltså annorlunda jämfört med det branta fallet i september 2011 då trendföljande fonder typiskt sett hade en lång exponering och prisnedgången ledde till att stop-lossar triggades. Då en exponering stängs minskas den öppna balansen på terminsmarknaden. Comex publicerar dagligen den totala öppna balansen. I diagrammet nedan finns dels korrelationen mellan öppen balans på guld och guldpriset (mätt med ett tremånaders fönster på veckodata) och dels trendsignalen från ovan.

Vi ser att när trendsignalen talar för en lång position (+1) är korrelationen hög såsom i september 2011. Men senaste kvartalet är trendsignalen negativ och korrelationen låg eller till och med negativ. Det stödjer alltså hypotesen om att trendföljande MF-fonder behållit eller ökat sina positioner under den senaste veckan. MF-fonder lär alltså knappast ha utlöst prisfallet på guld och i aggregat borde de istället ha gynnas det.

Bild: (c) Gina-Sanders—Fotolia.com