Stockholm (HedgeFonder.nu) – Det första kvartalet 2013 uppvisade positiva avkastningssiffror för CTA-industrin som helhet och för de stora Nordiska förvaltarna i synnerhet. Kvartalet bjöd dock inte på ett helt okomplicerat marknadsklimat då underliggande starka ”risk-on” trender förbyttes i mer slagiga marknader under februari månad. Sett över hela perioden kunde dock den övervägande delen av branschens förvaltare dra nytta av ett starkt positivt sentiment i aktier samt en fortsatt försvagning av den Japanska valutan.

Bland de Nordiska förvaltarna uppvisades betydande uppgångar för de stora jättarna Estlander Alpha Trend, SEB Asset Selection och Brummer Lynx. Kvartalet blev dock mer svårmanövrerat för fjolårets uppstickare Coeli Spektrum och ALFAKRAFT Commodity Fund.

Från och med årsskiftet fokuserar min analys enbart på de förvaltare som finns registrerade som CTA i HedgeNordic’s databas. Detta innebär att en del namn tillkommit och vissa fallit ifrån, totalt har dock universumet utvidgats med ett antal namn, framförallt har mängden sub-strategier utökats till att även innefatta mer fundamentalt drivna program samt sektorspecifika strategier inom råvaror och valuta.

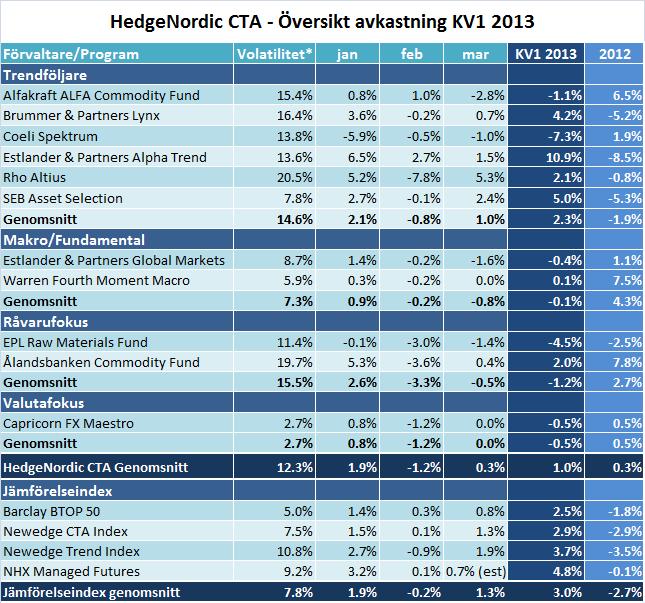

Tabellen nedan sammanfattar resultaten för det Nordiska CTA-universumet under första kvartalet 2013. Jag har här bortsett från att de olika programmen handlas till olika volatilitet och enbart sett till de faktiskt publicerade avkastningssiffrorna. Ser man till de olika sub-strategierna kan man konstatera att de stora vinnarna fanns bland de trendföljande strategierna. Inom fundamentala och sektorspecifika strategier var resultaten blandade.

Tabell 1. HedgeNordic CTA-konstituenter, avkastning kvartal 1 – 2013

*Volatiliteten beräknad på ett rullande 24-månaders fönster

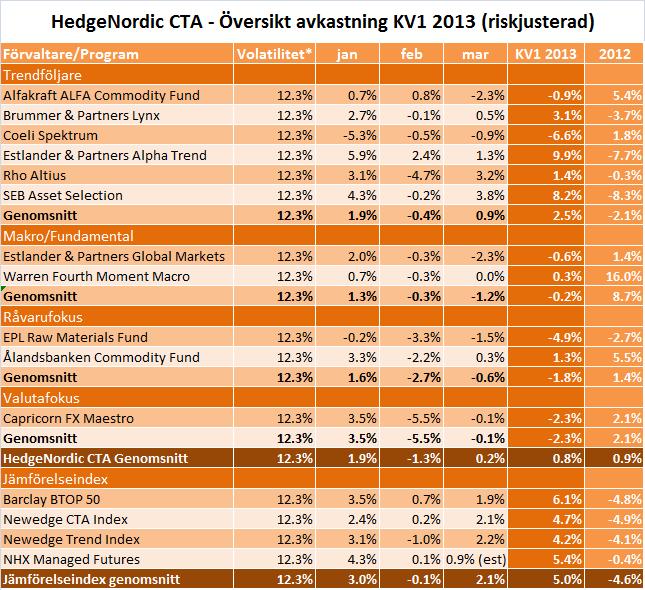

För att göra resultaten direkt jämförbara har jag i nedanstående tabell justerat respektive program till genomsnittlig volatilitet för Nordiska CTAs (12.3%). Det blir här än mer tydligt att trendföljande strategier drev den positiva utvecklingen för Nordiska CTAs under kvartalet. Såväl Estlander Alpha Trend som SEB Asset Selection hade mycket starka avkastningssiffror under perioden. I Estlanders fall återhämtades fjolårets nedgång och mer därtill, SEB AS hämtade i princip också in förlusterna för 2012.

Tabell 2. HedgeNordic CTA-konstituenter, riskjusterad avkastning kvartal 1 – 2013

*Volatiliteten justerad till genomsnittlig volatilitet för Nordiska CTAs

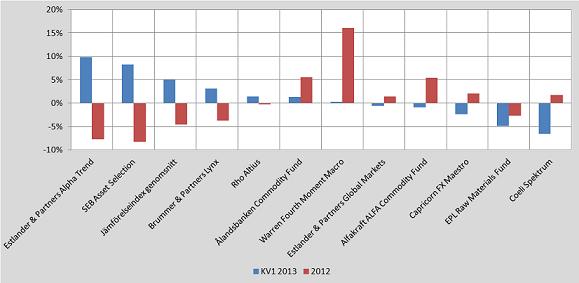

Figur 1 sammanfattar kvartalets avkastning justerat till likvärdigt risktagande. Man kan konstatera att de program som presterade relativt dåligt under 2012 överpresterade kraftigt under kvartal 1. Det är också tydligt att mer diversifierade program hade betydligt lättare att hitta rätt i sina trades jämfört med de mer koncentrerade och sektorspecifika programmen.

Figur 1. Riskjusterad avkastning under kvartal 1 2013 jämfört med avkastning 2012

Överlag känns det som de finansiella marknaderna blivit mer trendvänliga vilket naturligtvis är ett gott tecken för CTA-strategier. Det återstår dock att se om denna miljö kan upprätthållas under resterande delen av året. Fortfarande finns en hel del orosmoment som kan störa riskaptiten på kort sikt, Cyperns bankkris är det mest närliggande exemplet.

Nominations 2012 Nordic Hedge Award: “Best Nordic Managed Futures Fund”

Bild: (c) shutterstock—LongQuattro