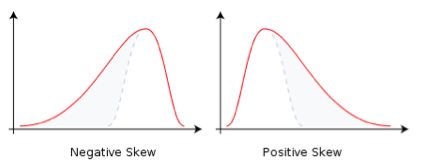

Stockholm (HedgeNordic.com) – Skevhet är ett mått på en sannolikhetfördelnings asymmetri i relation till en s.k. normalfördelning som är symetrisk. Negativ skevhet har färre låga värden och en längre vänster svans medan positiv skevhet har färre höga värden och längre höger svans.

Modern finansiell teori är baserad på ett orealistiskt antagande om normalfördelning. Den primära anledningen till skevhetens betydelse är att analys som baseras på en normalfördelning kommer att estimera förväntad avkastning och risk på ett felaktigt sätt.

Investerare måste se bortom förenklade sannolikheter, medelvärden och standardavvikelse och tänka mer i termer av osäkerhet, förväntningsbilder och storleken på utfall.

Skevheten kan vara både negativ och positiv och det finns en uppsjö av akademiska studier som bekräftar att skevhet i olika tillgångsklassers historiska fördelningar har existerat i decennier. Existensen av skevhet är mycket väldokumenterad men själva anledningen till varför den existerar är mer osäker.

En del av förklaringarna beskrivs genom investerarnas beteende, s.k. Behavior finance. Enligt Prospect theory (Daniel Kahneman belönades med Nobelpriset 2002) så påverkas investerarnas perspektiv subjektivt beroende av vilken referenspunkt de har, de blir mindre risksökande när det går dåligt och mer riskaverta när det går bra. Finansiell teori säger att en rationell investerare skall föredra positiv skevhet fram en negativ men det finns studier som visar på att investerare även, faktiskt, föredrar en negativ skevhet.

En förklaring till detta påstås vara att investerare föredrar ett stort antal små ”vinster” och en stor ”förlust” framför ett stort antal små ”förluster” och en stor ”vinst”. Enligt Prospect theory så beror detta på att investeraren har en avtagande ”nytta” av ytterligare högre vinster. En annan förklaring kan t ex vara placeringsrestriktioner, inlåsningseffekter eller att investerarna generellt är dåliga på att bedöma sannolikheten för extrema händelser eller att de defacto inte förstår vilka riskerna är i de olika investeringsstrategier de investerar i.

En populär strategi är s.k. covered calls, vilket innebär att man säljer köpoptioner på aktier som man redan äger. Så länge investeraren inte blir löst på sitt optionsåtagande så får han in premien och har t ex fortfarande rätten till utdelning i de underliggande aktierna och får avkastning om aktierna fortsätter att stiga i värde. Riskprofilen i en sådan strategi är begränsad uppsida och obegränsad nedsida, negativ skevhet eller kort i volatilitet. (volatiliteten tenderar till att stiga när aktiekurserna faller) En anledning till att denna strategi har blivit så populär är, enligt den s.k. Black Swan theory, att den bedömda sannolikheten och konsekvensen av extrema händelser är mycket låg. Historien har dock visat att sannolikheten och konsekvenserna av extrema händelser är mycket större än vad t ex en normalfördelning förutspår.

Det finns även studier som bekräftar att strategier med negativ skevhet i genomsnitt har högre avkastning och att detta kan ses som en extra risk premie för att kompensera investeraren för större känslighet för extrema händelser.

Motsatsen till covered calls är att helt enkelt köpa sälj-optioner för att skydda (hedga) portföljen från kraftiga nedgångar. För att få detta skydd (hedge) så betalar investeraren en premie. Risk profilen i en sådan strategi är begränsad nedsida och obegränsad uppsida, positiv skevhet eller lång volatilitet. Detta borde vara en attraktiv strategi för den rationella investeraren. Men att betala premier under en lång tid, om inget börsras inträffar, blir kostsamt.

Framväxten och utvecklingen av aktiv tillgångsallokering som ett sätt att skapa riskspridning, diversifiering, och därmed dämpa effekterna av negativ skevhet har fått ett mycket stort utrymme i modern portföljteori. Principen är att skaffa en ”billigare” hedge genom att investera i tillgångar som inte är starkt korrelerade med varandra. Vanligt har t ex varit att använda räntemarknaden som en ”hedge” för aktier. Avkastningen på obligationer har varit negativt korrelerad med aktier (lång volatilitet) när det blivit turbulent och oroligt. Detta har ju fungerat väl i decennier då räntan världen över stadigt sjunkit (obligationer stiger i värde), tills räntenivån nu blivit så låg att den blivit ett potentiellt problem och kanske inte längre alls fungerar som en ”hedge” för aktier.

Vad ska man göra då? Endast investera i aktier och acceptera riskerna? Finns det andra tillgångar som kan fungera som en ”hedge” för aktier?

Volatilitet har en negativ korrelation med t ex aktier. Men att hantera volatilitet genom optionsportföljstrategier innebär en del svårigheter t ex med att prognosticera avkastningseffekterna och beroendet av vilka prisnivåer den s.k. striken ligger är stort. Går det att få exponering mot volatilitet på ett billigare sätt?

VIX index, som är en sammansättning av en korg med både köp och sälj optioner med S&P500 som underliggande kan förenklat sägas vara ett mått på vad priset för volatilitet är. VIX index är negativt korrelerat med S&P500 och har i sig en positiv skevhet. Det finns även terminer och optioner med VIX index som underliggande. Handeln i VIX terminer har utvecklats väldigt mycket de senaste åren och används i stor utsträckning främst i USA, vilket kanske inte är så konstigt. När det blir oroligt på den globala kapitalmarknaden så tenderar korrelationerna mellan tillgångsslagen att stiga, kanske volatilitet är ett nytt tillgångsslag som inte bara kan skapa mer robusta portföljer utan även fungera som en ny källa till avkastning.

Bild: (c) Sebastian-Kaulitzki—Fotolia.com