Stockholm (HedgeNordic.com) – Managed Futures fonden Lynx har varit en fantastisk framgångssaga sedan starten i april 2000. För den investerare som varit med sedan start har den ackumulerade värdestegringen varit fenomenal. Dock är det väldigt få som varit med sedan produktens begynnelse och beroende på i vilket läge av fondens utveckling man investerat så skiljer sig värdeutvecklingen markant. Ett sätt att illustrera detta på är att titta på Lynx så kallade “max drawdown”, detta mått ser tillbaka på den historiska högsta-punkten för fonden och mäter den maximala nedgången från denna punkt. Man kan se det som en bra proxy för en investerare som tajmat sin investering på sämsta tänkbara sätt.

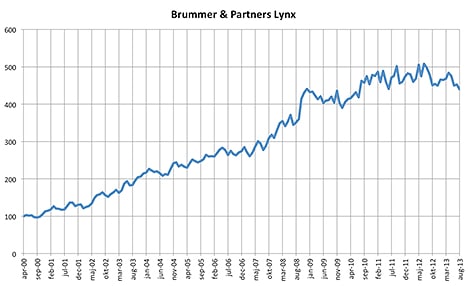

Tittar man på Lynx historiska värdeutveckling (graf 1) är det tydligt att förvaltaren varit utomordentligt skicklig på att “hålla tätt bakåt”. Fonden har konsekvent hämtat sig från tillfälliga svackor och noterat nya högsta-punkter. Så sent som i juli förra året noterade Lynx en ny all-time-high.

Graf 1. Historisk värdeutveckling för fonden Lynx, källa: BarclayHedge

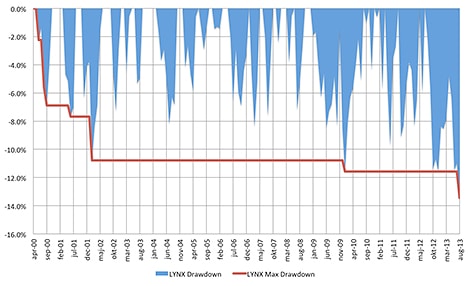

Därefter har det dock gått trögare och vid utgången av 2012 var Lynx och touchade på sin historiska max drawdown -11.6% (se graf 2). Efter ett uppställ under det första kvartalet 2013 såg det ut som fonden skulle göra en klassisk återhämtning, svaga månader under maj och juni satte dock stopp för detta. Efter ytterligare en ned-månad i augusti hamnade så Lynx i en historisk svacka då man gick ned i sin djupaste drawdown hittills (-13.5%).

Graf 2. Drawdown och Max Drawdown för fonden Lynx, källa: egen beräkning baserad på data från BarclayHedge

Frågan är nu om detta skall ses som ett svaghetstecken för Lynx eller som ett ypperligt tillfälle att köpa in sig i fonden till en fördelaktig kurs. Utan att ge min personliga åsikt i frågan kan man konstatera att:

1. Lynx svaga avkastning hänger ihop med en svag utveckling för Managed Futures industrin som helhet.

2. Nuvarande drawdown är inte anmärkningsvärd sett till fondens underliggande volatilitet (ca. 15% på årsbasis).

3. Fonden har tidigare haft sina starkaste perioder precis vid de tillfällen då man noterat en ny max drawdown.