Stockholm (HedgeFonder.nu) – I en nyligen publicerad artikel för HedgeFonder.nu tittade vi närmare på hur nordiska CTAs presterade under det andra kvartalet 2013. Ser man till hur de största namnen inom Managed Futures presterade under samma period så visade även dessa nedgångar; ett par namn noterade anmärkningsvärda förluster.

Jag har i nedanstående gjort ett axplock av de absolut största CTA-förvaltarna i världen, tillsammans förvaltar de väl över 50 miljarder dollar. Fyra av förvaltarna (Aspect, Man AHL, Transtrend och Winton) representerar renodlade trendföljande strategier, två förvaltare handlar på kortare tidshorisonter (CFM och QIM) och en förvaltare (Cantab) förlitar sig till ett multi-strategi upplägg där trendföljande modeller blandas med mer kortsiktiga och fundamentalt drivna modeller.

Samtliga namn förutom CFM och Cantab finns representerade i Barclays BTOP50 index som skall återspegla de allra största namnen i Managed Futures branschen. Anledningen till att CFM och Cantab inte finns med i detta index är att de stängt sina program för nya investeringar, tanken med BTOP50 är att förvaltarna skall gå att investera med och därmed utesluts stängda program.

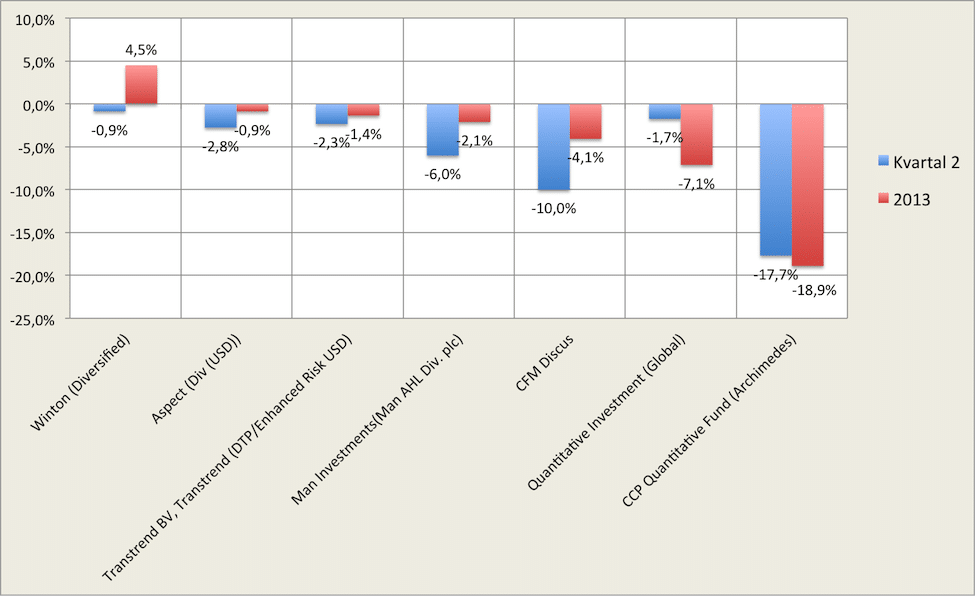

Nedanstående graf sammanfattar året och kvartalet för de utvalda CTA-programmen.

Graf 1. Års- och kvartalsavkastning för ett urval av de största CTA-förvaltarna i världen (källa; BarclayHedge)

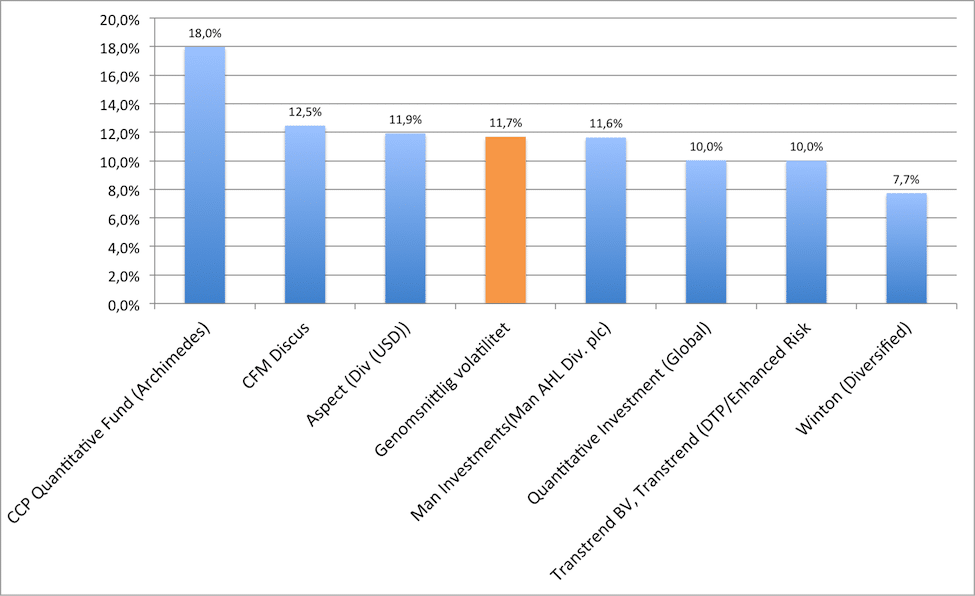

Det är uppenbart att Cantab upplevt ett synnerligen tufft kvartal då deras flaggskeppsfond var ned nära 18% under perioden, detta innebär att programmet utraderat fjolårets mycket starka avkastning (+18.4%) och mer därtill under bara 3 månaders handel. Även CFM hade ett nedslående kvartal med en nedgång på 10%. Winton står ut på den positiva sidan med ett relativt starkt kvartal samt ett överlägset resultat på året givet förvaltarens låga underliggande volatilitet (7.6% jämfört med en genomsnittlig volatilitet bland de utvalda CTA-programmen på 11.7%, se Graf 2).

Graf 2. Volatilitet för valda CTA-program beräknad på senaste 24 månadernas avkastning. Genomsnittlig volatilitet för programmen markerat i orange (källa; egen beräkning baserad på data från BarclayHedge)

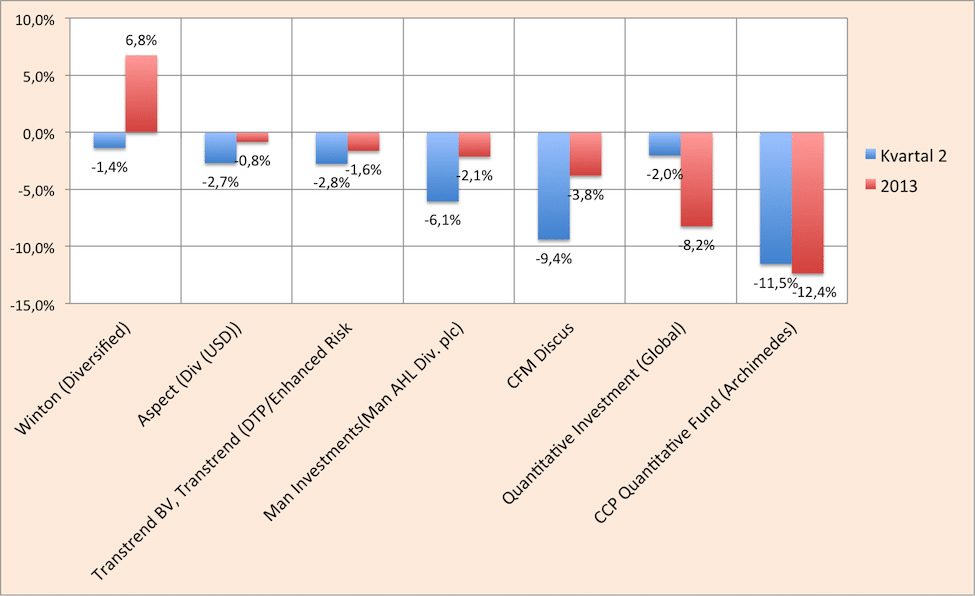

I vanlig ordning justerar jag förvaltarna till samma volatilitet för att göra avkastningen jämförbar. Vid en lika-volatilitets justering blir Wintons starka avkastning på året än mer tydlig. Det är också uppenbart att likt de Nordiska CTA-förvaltarna så uppvisar programmen stora skillnader i årsavkastning, till och med bland förvaltare inom samma sub-strategi grupp.

Graf 3. Års- och kvartalsavkastning för ett urval av de största CTA-förvaltarna i världen justerad till samma volatilitet – 11.7% (källa; egen beräkning baserad på data från BarclayHedge)

Sammanfattningsvis kan sägas att de nordiska CTA-förvaltarna generellt håller jämna steg med de största CTA-programmen i världen under 2013. Det är dock tydligt från de individuella avkastningssiffrorna att det har varit mycket svårmanövrerade marknader överlag och att de strategier som lagt på risk vid fel tillfälle fått erfara kraftiga förluster, i synnerhet under det gångna kvartalet.

Bild: (c) shutterstock—Keepsmiling4u