Stockholm (HedgeFonder.nu) Efter att ha startat året positivt uppvisade Nordiska CTAs (Commodity Trading Advisors) svaga avkastningssiffror under mars månad. Sett till det första kvartalet innebär detta att förvaltarna, som grupp betraktad, har levererat negativ absolutavkastning och riskjusterat även haft sämre värdeutveckling än relevanta jämförelseindex. Sämst har det gått för de största förvaltarna (i termer av investerat kapital), såväl Brummer & Partners Lynx som SEB Asset Selection hade uppenbara problem under perioden. Det finns dock ljuspunkter; tre av de sex förvaltare som studerats uppvisade positiva avkastningssiffror under det första kvartalet.

Nordiska CTAs andades morgonluft under årets två första månader. Ett positivt sentiment på världens aktiemarknader spillde över i trender på såväl valuta- som råvarumarknader och skapade därmed goda förtjänstmöjligheter för momentum-strategier. Under mars månad blev det dock platt fall för såväl Nordiska CTAs som för branschen som helhet. Kraftigt stigande räntor under den senare delen av månaden var, enligt förvaltarna själva, den enskilt största förklaringen till detta.

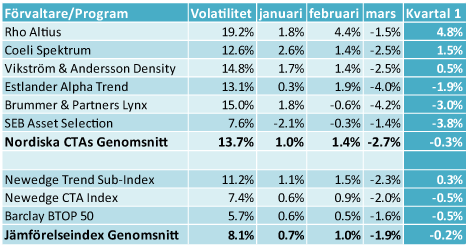

Ser man till de förvaltare som kan knytas till Norden och som utan förbehåll kan kallas CTAs, blev det ett ytterst spretigt första kvartal 2012. Bäst gick det för de förvaltare som hade ackumulerat tillräckligt mycket vinster under januari och februari och som sedan hjälpligt lyckades hantera trendbrotten under mars månad. Tabell 1 sammanfattar värdeutvecklingen för de sex Nordiska CTAs som för närvarande har ett tillräckligt långt track-record som stöd för analys. Värt att notera är att förvaltarnas underliggande volatilitet beräknats på data för den senaste treårs perioden. Tabellen sammanfattar även ett urval av jämförelseindex (volatiliteten återigen beräknad på data de senaste tre åren).

Tabell 1. Värdeutveckling för Nordiska CTAs och ett urval av jämförelseindex, Kvartal 1 – 2012

Källa: BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln)

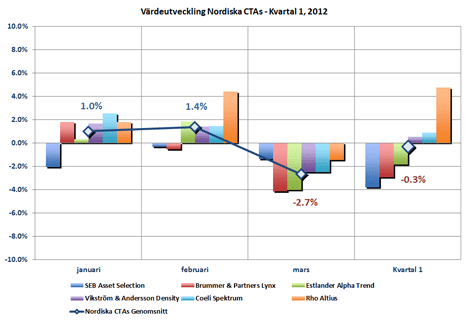

Den genomsnittliga kvartalsavkastningen för de Nordiska förvaltarna blev -0.3%, motsvarande genomsnittsavkastning för valda jämförelseindex slutade på -0.2%. Rho’s Altius (Danska ägare med bas i Schweiz), Coeli’s Spektrum (Sverige) och Vikström och Andersson’s Density (Sverige) slutade månaden på plus medan Estlander’s Alpha Trend (Finland), Brummer & Partners’ Lynx (Sverige) och SEB’s Asset Selection (Sverige) noterade nedgångar. Den genomsnittliga volatiliteten för de sex CTA programmen var 13.7% att jämföra med motsvarande siffra för jämförelseindexen som uppgick till 8.1%. Värdeutvecklingen sammanfattas i graf 1.

Graf 1. Värdeutveckling för Nordiska CTAs (ej riskjusterad), Kvartal 1 – 2012

Källa: BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln)

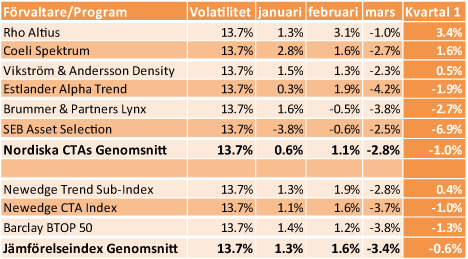

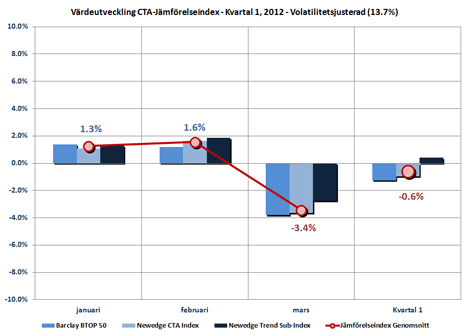

För att göra en rättvis jämförelse mellan de Nordiska förvaltarna och utvalda jämförelseindex är det av stor vikt att ta hänsyn till underliggande volatilitet. En förvaltare med hög volatilitet kommer av förklarliga skäl ha större svängningar i värdeutvecklingen än en förvaltare med låg volatilitet. Därför har jag i det följande valt att justera samtliga program och jämförelseindex till de Nordiska förvaltarnas genomsnittliga volatilitet på 13.7%. De riskjusterade siffrorna visas i tabell 2.

Tabell 2. Värdeutveckling för Nordiska CTAs och ett urval av jämförelseindex, Kvartal 1 – 2012 (riskjusterad)

Källa: BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln). Avkastningsiffrorna riskjusterade.

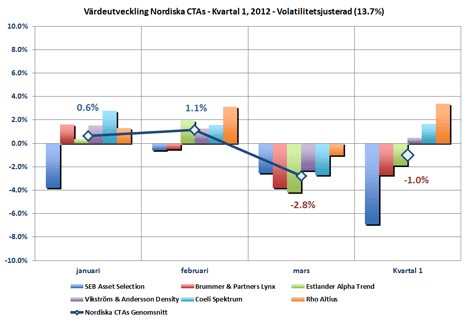

Med tanke på SEB Asset Selection’s relativt låga ursprungsvolatilitet får deras svaga resultat under perioden ett stort genomslag i den riskjusterade jämförelsen. Detta balanseras delvis av Rho’s relativt höga ursprungsvolatilitet som gör att dess positiva inverkan på totalavkastningen reduceras. Sammantaget blir resultatet av de justerade kvartalsresultaten att Nordiska CTAs, med likvärdigt risktagande, levererat en avkastning på -1.0% under perioden medan jämförelseindex avkastat -0.6%. Resultaten sammanfattas i graf 2 och 3.

Graf 2. Värdeutveckling för Nordiska CTAs (riskjusterad), Kvartal 1 – 2012

Källa: BarclayHedge samt respektive bolags hemsida (redovisat i slutet av artikeln). Avkastningsiffrorna riskjusterade.

Graf 3. Värdeutveckling för jämförelseindex (riskjusterad), Kvartal 1 – 2012

Källa: BarclayHedge och Newedge (redovisat i slutet av artikeln). Avkastningsiffrorna riskjusterade.

Sammanfattningsvis kan sägas att Nordiska CTAs hade ett relativt svagt första kvartal. Mycket av förklaringen till detta ligger dock i att Brummer & Partners Lynx och framförallt SEB Asset Selection drar ned genomsnittsavkastningen. Tittar man på de individuella namnen i gruppen av Nordiska förvaltare finns dock anledning till optimism, tre av sex förvaltare slutade kvartalet på plus och överträffade därmed jämförelseindex med god marginal. Det blir intressant att se om de stora drakarna lyckas ta tillbaka förlorad terräng under den resterande delen av året.

Källförteckning

www.sebassetmanagement.de/en/private-clients/seb-funds/total-return-funds/seb-asset-selection-fund/

www.newedge.com/web/guest/brokerage_services/research/newedge_indices

Bild: (C) shutterstock—TerranceEmerson