Stockholm (HedgeFonder.nu) – Finanskoncernen Catella har en balansomslutning på 4,5 miljarder euro och 450 anställda och är en av de större finansiella aktörerna i Sverige och Europa inom fastighetsrådgivning och kapital- och fondförvaltning. Alternativa investeringar och hedgefonder spelar en allt större roll i Catella Fonders strategi för att även attrahera externa kunder. De största och kanske mest kända fonderna inom gruppen är Catella Hedgefond och Catella Reavinstfond. En fond som dock fångade vår uppmärksamhet är Catella Nordic Long/Short Equity. Denna fond investerar främst i likvida nordiska aktier och har en grundläggande bottom-up-driven lång/kort-aktiestrategi. Idégenereringen är baserad på fundamental analys, kvantitativ screening, värdering, balansräkningsanalys och triggers. Om förvaltarna är nöjda med likviditeten i underliggande aktier, spelar inte bolagets börsvärde någon roll.

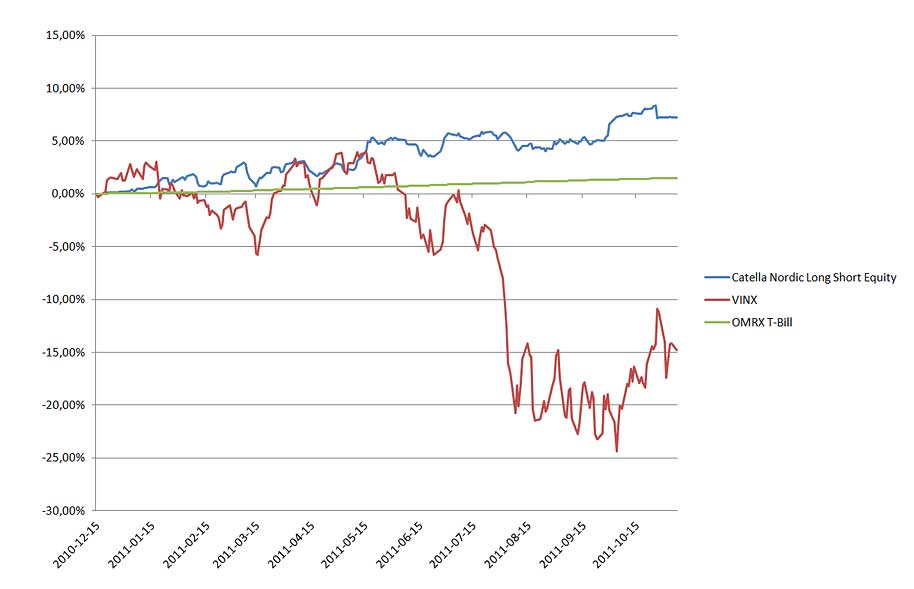

Fonden startade sin förvaltning så sent som i december förra året. Fram till slutet av oktober har de båda förvaltarna Sven Thorén och Jonas Wikström skapat en avkastning på drygt 7%, att jämföra med VINX Nordic Index som är ner över 15%. I en värld som oftast har mer fokus på långa innehav, även bland lång/kort-förvaltare, är det intressant att notera att korta affärer bidrog till utvecklingen nästan till samma utsträckning som de långa positionerna i aktier. Det är faktiskt så att förvaltarna aktivt letar efter korta positioner. Indexderivat och affärer på räntemarknaden har haft en försumbar effekt på resultatet hittills. 21 dagars standardavvikelse gick knappt över 5% och uppgår till 4,57% i årstakt, jämfört med VINX 23,5%.

Medan bruttoexponeringen av fonden var generellt hög under hela året, vanligen en bra bit över 50% med en högsta nivå på 100% eller högre i maj och juni, har de hittills enda två negativa månaderna varit juli och augusti (-0,31% respektive -0, 43%). Nettoexponeringen för fonden, dvs nettot av korta och långa positioner i portföljen, har vanligtvis legat mellan 20-40% för första halvåret och det har sällan gått över 20% sedan i somras. Återigen något som understryker förvaltarnas förmåga att finna lönsamma affärer även från korta affärer.

För att vara baserad på en aktiestrategi visar fonden upp en imponerande Sharpekvot på 1,45. Catella Nordic Long/Short Equity har sin legala hemvist i en UCITS III-struktur i Luxemburg och har cirka 200 miljoner kronor under förvaltning.

Bild: (C) L. Argus—Fotolia.com