Stockholm (HedgeFonder.nu) – Efter ett lovande första kvartal med ihållande marknadstrender i såväl aktier som valutor fortsatte CTAs att prestera väl under april månad; därefter blev det tvärstopp. Under maj och juni föll en övervägande del av Managed Futures förvaltarna tillbaka kraftigt, i vissa fall blev fallen så omfattande att årets upparbetade vinster omvandlades till förluster för helåret 2013. Bakgrunden till de negativa resultaten stod att finna i kraftiga trendbrott i aktier, valutor och räntor. Framförallt visade sig kombinationen fallande aktiemarknader och stigande räntor vara förödande för många av de trendföljande förvaltarna.

Bland de större namnen noterades kvartalsnedgångar för Brummer Lynx (-3.9%) och SEB Asset Selection (-2.5%). Estlander & Partners Alpha Trend trotsade dock den allmänna nedgången och steg 1% under perioden. Alphatrend’s relativt stora exponering mot råvarusektorn och det faktum att programmet handlar på en relativt kort tidshorisont är möjliga förklaringar till den starka utvecklingen (se intervjun med Martin Estlander för en utförligare diskussion). Bland de mindre namnen noterade Alfakraft Commodity Fund starka siffror för kvartalet efter ett uppsving under juni månad. I en kommentar till Hedgefonder.nu säger fondens förvaltare Thomas Stridsman:

“Ett kvartal är nog lite för kort för att man skall kunna dra några slutsatser från att jämföra olika fonders performance. Då kan det zigga och zagga lite hur som helst. Ser vi däremot på nästa längre perspektiv, halvåret, tycker jag mig kunna urskilja tre faktorer som skillde oss åt från många konkurrenter:

Vi höll en relativt måttlig exponering mot Japan, vilket gjorde att vara sig kursuppgångar eller nedgångar påverkade vårt resultat lika signifikant som för många andra. Vår uttalade strategi att enbart vara kortsiktigt trendföljande verkar ge oss en relativt låg korrelation mot de flesta av våra konkurrenter.

Jag är extremt nöjd så här långt med hur vår “position-allocation” och “risk-distribution” model begränsar vår volatilitet på nedsidan, genom att begränsa vår exponering mot potentiella problem-marknader.”

Fjolårets uppstickare Coeli Spektrum fortsatte att ha problem under perioden och närmar sig en nedgång på 10% för året. Ansvarig förvaltare Björn Elfvin säger i en kommentar:

“Andra kvartalet har varit relativt tufft för Spektrum. Fonden handlar inte aktieindex med någon trendande modell vilket slagit igenom på resultatet under året. Att välja bort trendbaserad handel av aktieindex baserades på att många av fondens kunder ofta har (tillräckligt) stor exponering mot aktiesidan. Men nackdelen är att fonden ofta jämförs med aktiebörserna och framstår som mindre attraktiv när börsen är stark. Räntor har varit kvartalets bästa tillgångsklass för fonden med ett starkt resultat. Även aktieindex har gett positiv avkastning. Sämsta tillgångsklassen har under kvartalet varit råvaror där tvära vändningar har gett upphov till förluster.”

Bland de fundamentalt drivna CTA-programmen var Estlander Global Markets svagt ned under kvartalet medan Warren’s Fourth Moment Fund profiterade på det stigande ränteläget, bland annat genom korta positioner i Japanska stadsobligationer. CTA-fonder med råvarufokus noterade nedgångar över hela linjen och valutaspecialisten Capricorn hade en mycket tung maj-månad.

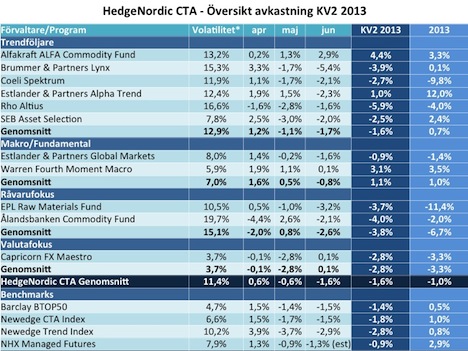

Tabell 1. Översikt avkastning Nordiska CTAs under andra kvartalet 2013. Källa: HedgeNordic

*Volatiliteten beräknad på ett rullande 24-månaders fönster

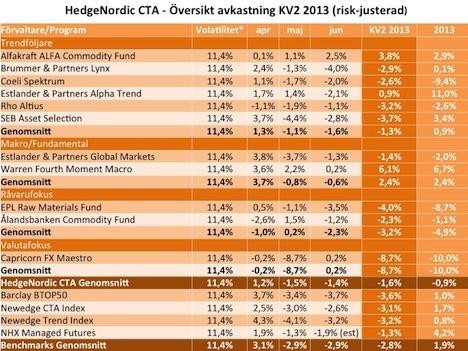

En riskjusterad översikt av kvartalets avkastningssiffror (tabell 2), där samtliga program och jämförelseindex åsatts en volatilitet på 11.4%, ger vid handen att Nordiska CTAs i genomsnitt presterade bättre än branschen som helhet under kvartalet, däremot är relationen den omvända när man ser till avkastningen för helåret.

Tabell 2. Risk-justerad översikt av Nordiska CTAs avkastning under det andra kvartalet 2013. Källa: HedgeNordic

*Samtliga program och jämförelseindex justerade till de Nordiska CTA-förvaltarnas genomsnittliga volatilitet (11.4%).

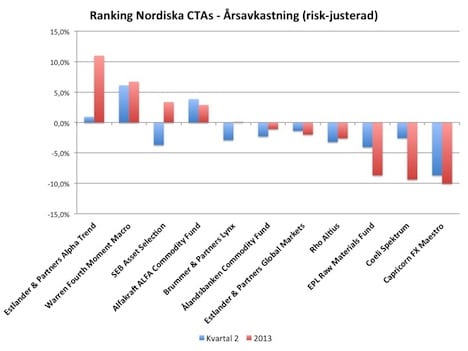

En riskjusterad ranking av de Nordiska CTA-förvaltarna (graf 1) påvisar en mycket stor spridning mellan programmens resultat för året. Alpha Trend behåller tätpositionen från föregående kvartal medan sektorspecialisterna EPL och Capricorn sjunker tillbaka betänkligt.

Graf 1. Ranking av Nordiska CTA-programs årsavkastning 2013. Avkastningen justerad till 11.4% volatilitet för samtliga program. Källa: egen beräkning baserad på data från HedgeNordic

Sammanfattningsvis har kvartalet som gått återigen ställt CTAs på stora prov. Kraftiga trendbrott, plötsliga uppställ i volatilitet och ett slagigt marknadsklimat är faktorer som alla bidragit till att stressa trading-strategierna generellt, men i synnerhet de mer långsiktiga trendföljande strategierna. Nyckeln till framgång verkar hittills i år varit att handla trender på kortare tidshorisonter.

Bild: (c) Fotolia.com