Stockholm (HedgeNordic.com) – Under sommaren har priserna på råolja förvånat många analytiker och marknadsaktörer. Priserna har fallit med omkring tio procent sedan början av sommaren trots att den geopolitiska situationen av allt att döma blivit sämre: den väpnade gruppen Islamiska Staten har gjort landvinningar i norra Irak, utvidgade sanktioner från EU och USA gentemot Ryssland på grund av situationen i Ukraina samt fortsatta problem i både Libyen och Nigeria. Att oljepriset kan falla i en sådan miljö tyder på god tillgång på olja trots allt.

Den stora förändringen står USA för. Där har oljeproduktionen stigit med omkring en miljon fat per dag årligen de senaste tre åren vilket leder till ett snabbt fallande importbehov. På efterfrågesidan fortsätter trenden av energieffektiviseringen vilket leder till minskad efterfrågan i västvärlden. Svagare utsikter för framförallt den europeiska ekonomin kan också ha spelat in då europeiska oljeköpare haft mindre anledning att fylla på lagren. Efterfrågan i tillväxtmarknaderna fortsätter dock att stiga. Totalt sett ter det sig rimligt att balansen mellan utbud och efterfrågan är mindre ansträngd än tidigare.

Terminsmarknadens aktörer är tvungna att rapportera sina innehav varje vecka. Denna data sammanfattas till de två huvudgrupperna hedgare (commercials) och spekulanter (non-commercials). Prisnedgången under sommaren har förstärkts av att hedgefonder och andra spekulanter har minskat sin nettoposition. Eftersom det alltid är balans i terminsmarknaden innebär det att hedgarna har reducerat omfattningen av sina korta positioner i samma utsträckning. Enligt den senaste datan på positioneringen verkar dock ompositioneringen redan ha hunnit långt och säljtrycket från non-commercials lär avta framöver.

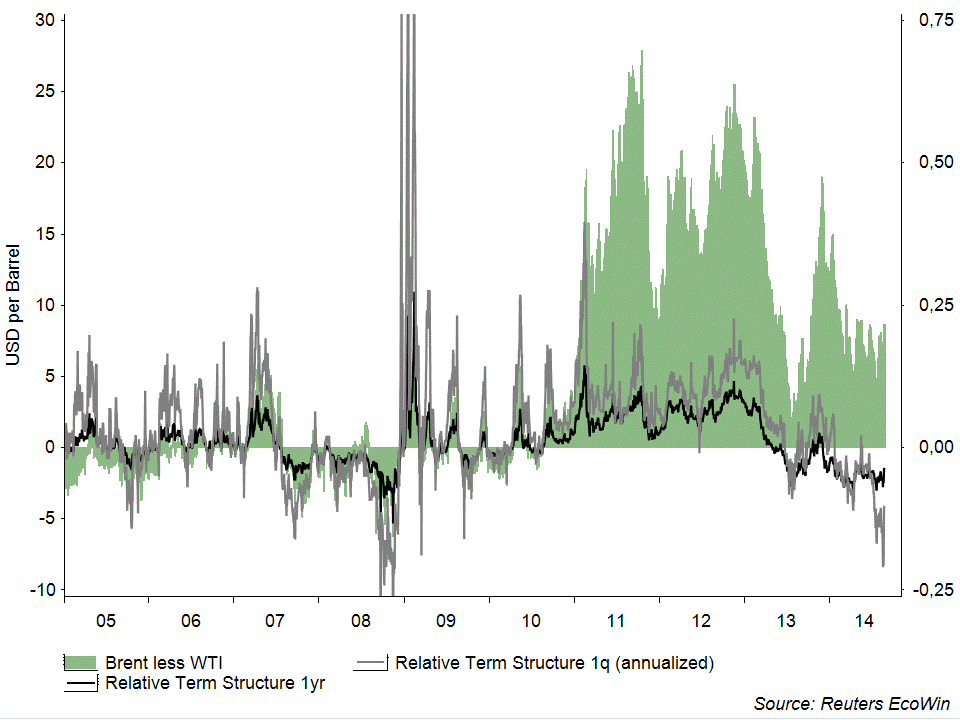

En intressant – och för råvaruinvesterare särskilt viktig – utveckling under sommaren har varit att brentterminen nu handlas i contango i korta ändan – det vill säga att priset på kontraktet med snarast leverans är lägre än priserna på de med lite senare leverans. Detta är symptomatiskt för en råvarumarknad med välförsedda lager. Det stämmer alltså överens med observationerna ovan. Contangon kan dessutom ha bidragit till de icke-kommersiella aktörernas minskade nettoposition då de försöker undvika en negativ rullyield.

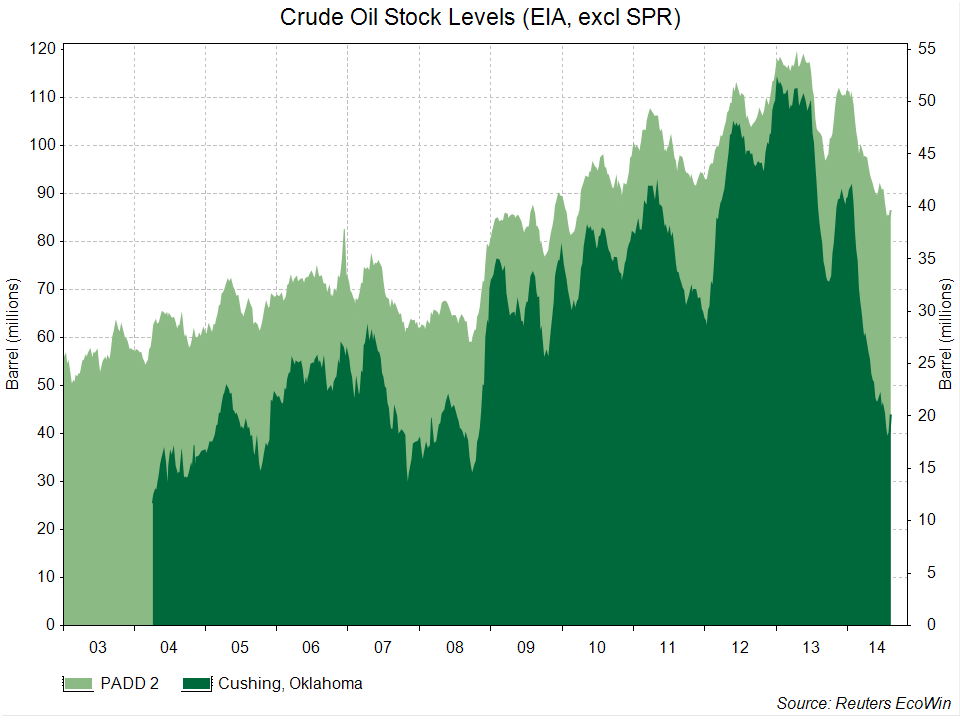

Den amerikanska råoljan med benchmarkkontraktet WTI som har leveranspunkt i amerikanska Mellanvästern har under flera år haft onödigt stora lager i närheten av leveranspunkten. Detta har lett till contango under flera år. I diagrammet nedan finns lagren vid leveranspunkten i Cushing samt för Mellanvästern (PADD2 – Petroleum Administration for Defense District 2). Under senaste tiden har dock detta förändrats då distributionsnätverkan i stort hunnit ikapp den ökade amerikanska och kanadensiska oljeproduktionen och vi noterar att lagren i Cushing redan är normaliserade medan de i Mellanvästern totalt sett fortfarande är högre än för några år sedan. Lagernivåerna i Cushing gör att idag handlas i stället WTI-olja i backwardation (högre pris för snar leverans).

Brent är dock fortfarande dyrare än WTI trots att dess lägre kvalité. Tidigare kunde detta förklaras med höga lagernivåer och därmed terminsstrukturer. I diagrammet nedan ser vi dock att så längre inte är fallet. Inte undra på att råvaruinvesterare minskat sin nettoposition i brent i större utsträckning än den i WTI.

Bild: (c) shutterstock.com—AlexRoz