Stockholm (HedgeFonder.nu) – Det tredje kvartalet fortsatte att bjuda på ett utmanande marknadsklimat för CTAs. Efter att ha noterat stabila uppgångar under juli månad, tappade en majoritet av förvaltarna fotfästet i augusti och september. Det Nordiska CTA-kollektivet visade relativt starka avkastningssiffror och har sedan årsskiftet överavkastat branschens jämförelseindex.

Under perioden sågs intressanta trender i aktier och metaller, valutamarknader var däremot mer svårhanterliga då ett kraftigt trendbrott i euron under kvartalets senare del medförde förluster för momentum-strategier. Aktiemarknaderna var slagiga men med en positiv underton till följd av minskad oro för krisande euro-länder samt optimism kopplat till nya stimulansåtgärder från Federal Reserve. Metaller visade kraftiga uppgångar för guld och silver.

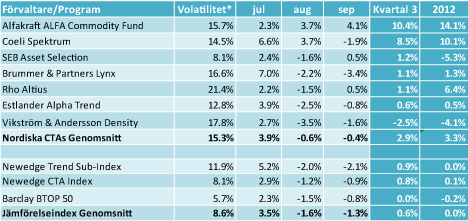

En genomgång av de Nordiska CTA-förvaltarnas avkastning under tredje kvartalet (Tabell 1) visar på stor divergens mellan individuella program. Mellan den bästa och den sämsta förvaltaren skiljer nära 13 procentenheter sett över kvartalet, motsvarande siffra sedan årsskiftet närmar sig 20 procentenheter. Värt att notera är att jag till detta kvartal lagt till ytterligare ett namn till jämförelsen då Alfakraft handlat sitt commodity-program i över två år och därmed kan anses ha tillräckligt många datapunkter för att inkluderas i analysen.

*Volatiliteten räknad på ett rullande 24-månaders fönster

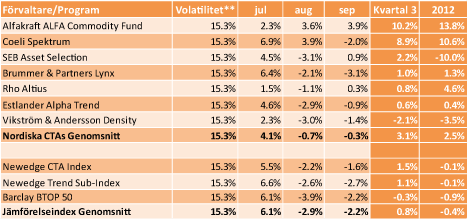

Den riskjusterade jämförelsen (Tabell 2) ger en ytterligare förstärkt bild av spridningen i avkastning under året. Mellan det bästa (Alfakraft) och det sämsta (SEB Asset Selection) programmet skiljer nära 24 procentenheter. Man kan även konstatera att avkastningen för Nordiska CTAs varit relatvit stark under året då man lyckats slå samtliga jämförelseindex på såväl kvartals- som årsbasis. Framförallt verkar det som om de Nordiska förvaltarna hanterat det slagiga marknadsklimatet under augusti och september på ett föredömligt sätt.

**Samtliga förvaltare och jämförelseindex justerade till genomsnittlig volatilitet för Nordiska CTAs

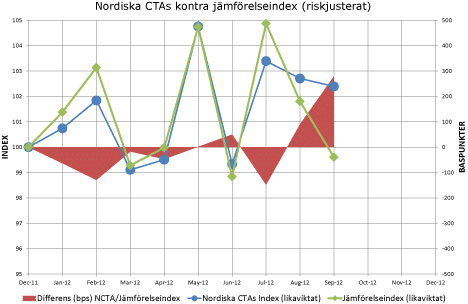

En sammanvägd bild av de Nordiska förvaltarnas starka relativa avkastning under året går att utläsa ur nedanstående graf.

Ett likaviktat index av CTAs hemmahörande i Norden (NCTA) har överavkastat branschen med i runda slängar 3% till samma volatilitet. Värt att notera i detta sammanhang är att tillägget av Alfakraft till jämförelsen har påverkat det Nordiska indexet positivt då jag valt att “fylla på” NCTA med Alfakraft-data från årets start. Det återstår att se om årets sista kvartal kan ändra detta styrkeförhållande, jag ber att få återkomma om det…

Källor:

www.sebassetmanagement.de/en/private-clients/seb-funds/total-return-funds/seb-asset-selection-fund/

www.lynxhedge.se

www.estlanderpartners.com

www.rhoam.ch

www.coeli.se

www.densityfund.se

www.alfakraft.se

www.barclayhedge.com

www.newedge.com/web/guest/brokerage_services/research/newedge_indices

Bild: (c) Sergej Khakimullin-shuterstock.com