De senaste månaderna har marknaderna för första gången sedan finanskrisen 2008 normaliserats när det gäller korrelationen mellan olika tillgångsslag. Amerikanska pensionsinvesterare har redan fått upp ögonen för vilka möjligheter hedgefonder ger i dagens marknadsklimat. När ska européerna vakna?

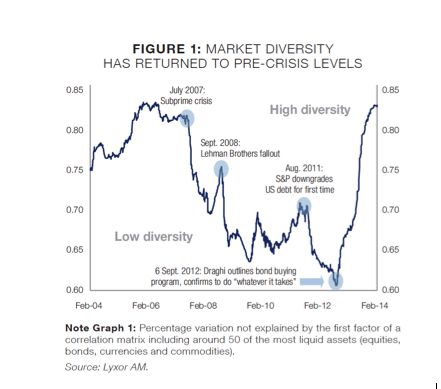

Flockbeteende på finansmarknaden är ett välkänt och omdebatterat problem. Lyxor mäter regelbundet korrelationen mellan hur priserna utvecklas för ett 50-tal av de vanligaste tillgångsslagen bland aktier, räntor, valutor och råvaror. Som framgår av diagrammet här intill präglades perioden 2007 till 2012 av stark korrelation (low diversity) mellan tillgångsslagen. Enkelt uttryckt, när aktier och räntor skakade till rörde sig även guld och vete. Perioden kan sammanfattas risk-on/risk-off. Investerarna har under dessa år i ovanligt liten utsträckning försökt att analysera varje tillgångsslag i grunden och i stället fokuserat på risken för en total finansiell härdsmälta och pendlat mellan ”säkra” respektive ”riskfyllda” tillgångar, fram och tillbaka. Som störst var flockbeteendet när statsskulderna ökade snabbt i många EU-länder under de finansturbulenta åren 2011-2012.

Sedan ordföranden för ECB Mario Draghi den 6 september 2012 lovade att ”göra vad som krävs” för att rädda euron har korrelationen mellan tillgångsslagen åter minskat och är nu tillbaka på samma nivå som rådde före ”sub-prime”-krisen. Att tillgångsslagen börjat att röra sig friare i förhållande till varandra är bra för placerare och inte minst för alternativa investeringar. Utmaningen inom aktier ligger i att hitta hedgestrategier som å ena sidan tar vara på de möjligheter som ett normaliserat riskbeteende ger och å andra sidan behålla låg korrelation till börsutvecklingen i stort.

Amerikanska pensionsinvesterare har redan fått upp ögonen för vilka möjligheter hedgefonder ger i dagens marknadsklimat. I fjol var andelen förvaltade medel allokerade till ”alternativa placeringar” (bland annat hedgefonder) hela 24 procent, väsentligt mer än i Europa. Amerikanska pensionsfonder har nästan lika mycket alternativa investeringar som räntepapper, medan andelen aktier nu är under 50 procent. När ska europeiska pensionsförvaltare dra samma slutsatser som sina amerikanska kolleger?