Stockholm (HedgeNordic.com) – Efter att ha noterat en stark avslutning på 2013 föll nordiska CTAs tillbaka betänkligt under det första kvartalet 2014. Därmed fortsätter den kräftgång som kvantitativa, modellbaserade fonder upplevt under en lång tid. NHX Managed Futures & CTA Index backade med 5,1% under perioden efter svaga noteringar i januari och mars. Relativt branschens jämförelseindex och justerat till samma volatilitet var nordiska CTAs svaga under kvartalet.

Resultaten för Q1 var negativa över princip hela linjen, undantaget var det kortsiktiga programmet Persistence från Romanesco Capital Management som var upp 0,8% under perioden, detta tack vare ett mycket starkt januari då programmet var upp 4%. I en kommentar till avkastningen under perioden säger VD Joakim Agerback:

”2014 har så här långt visat på en avtagande styrka i aktiemarknaderna och en ökning i volatilitet. Vårt program erbjuder exponering mot just förändring i riskklimat då volatilitet går från låg till hög. Förändringen från en riskregim av låg volatilitet till högre sker vanligtvis under väldigt kort tid. Det gynnar reaktiva strategier med kort placeringshorisont. Speciellt gynnade är systematiska strategier utan diskretionär input.

Det ska bli intressant att se om vi under 2014 kommer att få se återgång till en mer traditionell cyklisk volatilitet, snarare än den regim som präglats av risk-on/risk-off.”

I övrigt fanns inte mycket att glädjas över även om SEB Asset Selection presterade relativt väl i ett mycket svårt klimat för trendföljande strategier. Hans-Olov Bornemann som förvaltar fonden säger i en kommentar:

“SEB Asset Selection har klarat sig bättre än många andra fonder beroende på tre saker: i) vår modell har tolkat läget på finansmarknaderna som ganska instabilt och har därför valt att ta mindre positioner än normalt, ii) vi har lyckats tjäna pengar på valutamarknaden där andra CTA-fonder förlorat pengar och iii) vi har undvikit förluster på råvarumarknaden. På så sätt har vi lyckats komma igenom ett ganska jobbigt kvartal utan att tappa några större pengar.”

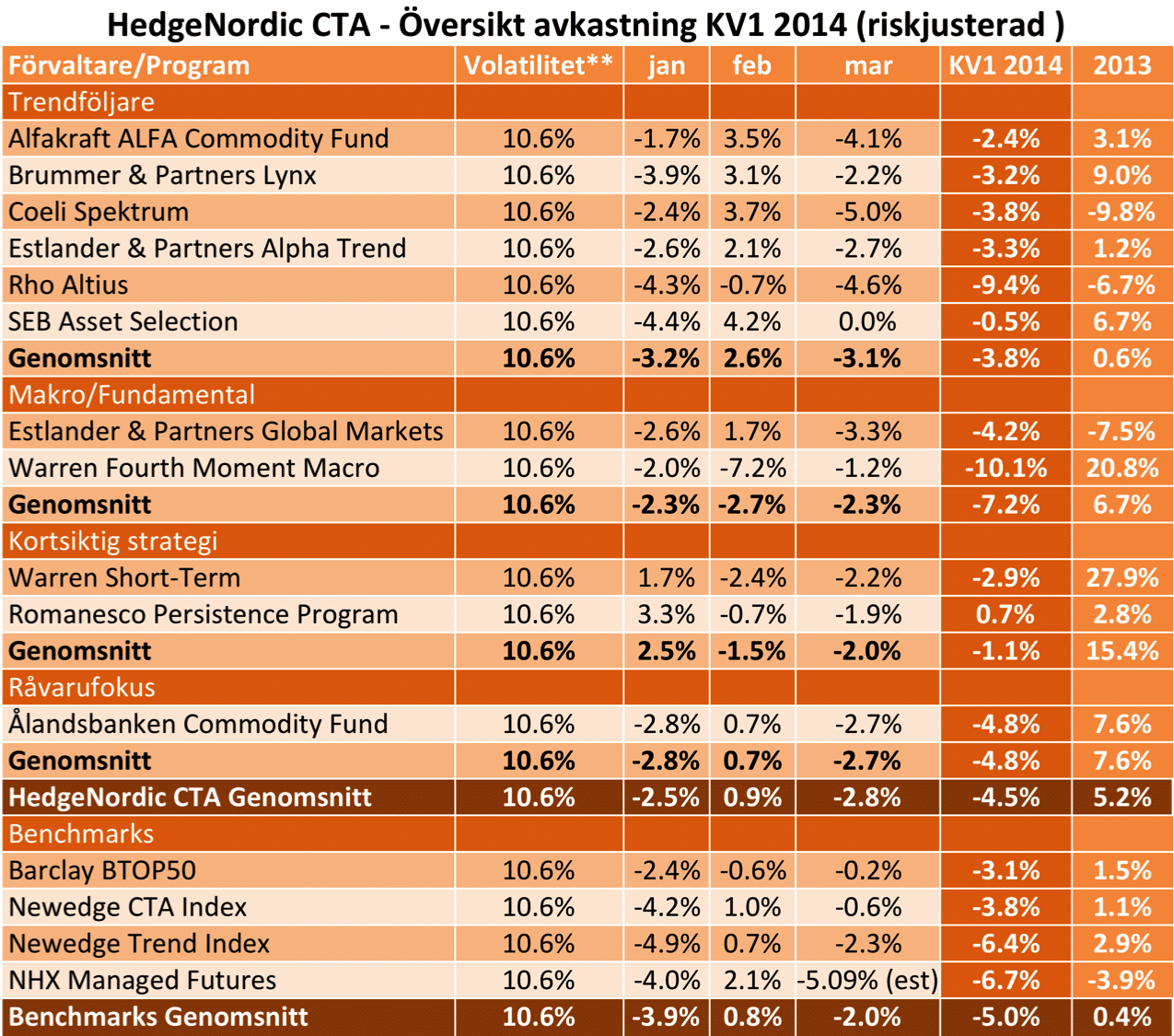

Tabell 1 sammanfattar resultaten från de nordiska CTA förvaltarna samt för relevanta jämförelseindex under kvartal 1. Värst drabbade under perioden (utan hänsyn taget till underliggande volatilitet) var trendföljande strategier men inte heller kvant-strategier med fundamentala inputs lyckades prestera.

Tabell 1. Översikt avkastning Nordiska CTAs under det första kvartalet 2014. Källa: HedgeNordic, BarclayHedge och Newedge

*Volatiliteten beräknad på ett rullande 24-månaders fönster

Tabell 2 sammanfattar de riskjusterade avkastningarna för de nordiska CTA förvaltarna. Av denna framgår att den genomsnittliga nedgången faktiskt var störst för fundamentalt drivna strategier där Warren Fourth Moment Macro var ned över 10%. Bland trendföljande strategier framgår att SEB Asset Selection varit duktiga på att skydda nedsidan under detta svåra kvartal.

Tabell 2. Risk-justerad översikt av Nordiska CTAs avkastning under det första kvartalet 2014. Källa: Egen beäkning baserad på data från HedgeNordic, BarclayHedge och Newedge

**Samtliga program och jämförelseindex justerade till de Nordiska CTA-förvaltarnas genomsnittliga volatilitet (10.6%).

Vad ska man då förvänta sig av CTAs framåtblickande? Denna fråga är naturligtvis befogad efter en lång tid av svag avkastning. Många förväntade sig att CTA strategier skulle få ett uppsving i takt med att Federal Reserve inledde tapering, än så länge har detta inte skett och kan delvis förklaras av att oroligheter i Ukraina samt oro för den ekonomiska tillväxten i Kina lett till kraftiga svängningar på världens finansmarknader och därmed kortsiktigt skapat ett stökigt marknadsklimat under inledningen av 2014. På längre sikt bör dock minskad inblanding av centralbanker vara positivt för trendföljande strategier och skulle vi få en rejäl sättning på världens aktiemarknader har historien lärt oss att CTAs är ett väldigt effektivt instrument för att skydda sig mot långvariga aktienedgångar.

Bild: (c) eungchopan—shutterstock.com