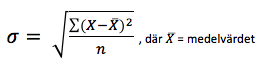

Stockholm (HedgeNordic.com) – Standardavvikelsen är ett statistiskt mått som säger något om spridningen hos en datamängd kring dess medelvärde och beräknas enligt,

a

Standardavvikelsen blir större om avståndet till medelvärdet ökar. Eftersom avståndet till medelvärdet mäts i kvadrat, så görs ingen skillnad om enskilda observationer är större eller mindre än medelvärdet.

I finansiell teori och risk analys så har standardavvikelsen använts som ett mått på risk för att t ex skapa sig en uppfattning om en investeringsstrategis historiska volatilitet. Hög volatilitet ger en stor osäkerhet. Ramverket hos de olika teoretiska modellerna (Modern Portfölj Teori och Black –Scholes) vilar oftast på ett antal förenklade antaganden, t ex att avkastningen är normalfördelad och att volatiliteten är konstant.

Detta skapar en perfekt symmetri där medelvärdet klyver fördelningen i två lika stora delar, vilket ger en bekväm hantering av sannolikheter. I en normalfördelning så finns ca 68% av utfallet inom ± 1 standardavvikelse och 95% inom ± 2 standardavvikelser. Vid jämförelse mellan olika investeringsalternativ så väljer man det alternativ som har lägst risk (minst standardavvikelse) givet en viss förväntad avkastning. Denna s.k. risk-justerade avkastning mäts oftast som Sharpe-kvoten. I detta avseende så gör risk måttet ingen skillnad på volatilititet som skapas av positiv respektive negativ avkastning.

Verkligheten begränsas dock inte av några förenkla antaganden, utan är dynamisk. En investerares preferenser mellan positiv och negativ avkastning är också olika. Volatiliteten varierar över tiden och är i sig är endast skadlig för den långsiktiga avkastningstillväxten om den kommer i form av stor negativ avkastning. Om du t ex förlorar 50% så måste du tjäna 100% för att vara break-even. Detta har bidragit till att göra investeringsstrategier som skapar s.k. asymmetriska fördelningar eller absolutavkastning med kontrollerad förlust risk populära.