Stockholm (HedgeFonder.nu) – Hedgefondvärlden är en väldigt komplex struktur och finns i många olika färger och nyanser. Den sträcker sig från de mest komplicerade och synnerligen sofistikerade metoderna, via starka personliga övertygelser med en hög grad av diskretionära beslut och ”maggropskänsla” som slår igenom i affärerna, eller kvantitativt drivna tradingsystem. Ibland ser förvaltaren på något så grundläggande och enkelt som vinster – och inget annat.

Vi träffade QQM Fundmanagement i Stockholm. QQM använder för det mesta aktier som sitt tradinginstrument. Ändå har fondförvaltarna Ola Björkmo och Jonas Sandefeldt en helt annan inställning jämfört med den traditionella long/short equity-förvaltaren. En strikt systematisk och kvantitativ process, där inga andra uppgifter används som indata än konsesus på analytikernas vinstprognoser för bolagen. Baserat på den, eller snarare förändringen i uppskattningar, går QQM in i långa och korta positioner i de mest positiva och negativa revideringar, vilket resulterar i en marknadsneutral positionering för portföljen. De kommer att förklara sitt tillvägagångssätt mer i detalj förstås och här följer vad de hade att säga:

Fondens strategi innebär mycket förenklat att vi tar långa positioner i bolag där vinsterna revideras upp och går kort i bolag där vinsterna revideras ned. Fundamentala aktieförvaltare letar vanligen efter bolag som förväntas uppvisa stigande framtida vinster, vilket även vi gör. Skillnaden är att vi gör det systematiskt genom att analysera ett stort antal aktier.

Vi adderar inte någon marknadstro till portföljen och ägnar oss inte åt market timing. Portföljen är alltid marknadsneutral, vilket innebär att vi samtidigt tar långa och korta positioner i de aktier som enligt de använda modellerna är köp- respektive säljvärda. Med hjälp av kvantitativa riskhanteringsmetoder söker vi eliminera inslaget av marknadsrisk ur portföljen.

HedgeFonder.nu: Hur diversifierad är fonden egentligen? Vad är det genomsnittliga antalet positioner ni har?

QQM: Antalet positioner i fonden avgörs av fondens riskbudget kombinerat med vår bottom-up ansats när vi identifierar positioner. I normalfallet har fonden åtminstone 50 långa och 50 korta aktiepositioner. Vid utgången av september 2011 var antalet långa positioner 87 och antalet korta positioner 64.

HedgeFonder.nu: Du kan även använda ”fat tail hedging” i er tradingmodell. Hur definierar du ”feta svansar” och hur hedgar ni era positioner? Och precis lika intressant, hur gör du vinst från feta svansar som är positiva överraskningar?

QQM: Extraordinära händelser i marknaden, “fat tail events”, förknippas vanligtvis med perioder av ökad volatilitet. Ett stort antal vetenskapliga studier visar att modellen fungerar väl vid normala aktiemarknader, där fundamental information styr värdering och kursutveckling. I samband med hög volatilitet och stora värdefall i marknaden är det svårt att förutsäga hur enskilda aktier kommer att värderas, och våra positioner kan likväl utvecklas bra som dåligt. För att till viss del skydda fonden i perioder med stor finansiell oro använder vi oss av kombinationer av optioner, så kallade fat tail hedging. Under 2011 har fondens hedgeportfölj bidragit positivt till avkastningen.

HedgeFonder.nu: Hur immun förväntar ni er att vara från externa chocker på marknaden och ”svarta svanar”? Jag är säker på att ni stresstestat modellen, vad simulerade ni och hur säker är ni på att ni kommer vara beredd?

QQM: Vi vet att modellen fungerar väl förutom vid stora börsfall, då alla aktier säljs utan hänsyn till fundamental värdering. Under sådana perioder skyddas portföljen dels av våra derivatpositioner, dels av blankade värdepapper.

Som en del i förvaltningsarbetet stresstestas portföljen, för att säkerställa att den har rätt balans mellan förväntad risk och förväntad avkastning.

HedgeFonder.nu: Vi förstår er strategi för att gå in i en position, men hur avgör ni positionens storlek och när man ska stänga en affär? Är det skillnad på att stänga en position med vinst eller förlust (t.ex. stop-loss, trading- eller vinstmål)?

QQM: Storleken på fondens enskilda positioner bestäms av styrkan i de enskilda bolagens vinstmomentum. Om en aktie som fonden har en lång position i får minskat vinstmomentum kommer positioner att neutraliseras, för att sedan bli en del av den korta boken om vinstmomentum minskar ännu mer. Omvänt gäller detsamma för fondens korta positioner.

Vi använder oss inte av stop-loss nivåer eller profit targets. Vårt sätt att hantera risken bygger på diversifiering, och vi handlar en balanserad lång portfölj mot en balanserad kort portfölj. Fonden tar positioner som utnyttjar marknadsaktörernas beteende att värdera upp bolag där vinsterna ökar och värdera ned bolag där vinsterna minskar. Eftersom vi har en marknadsneutral ansats skulle portföljen bli obalanserad om vi började ta bort positioner på enbart den ena sidan.

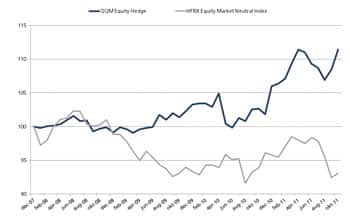

Hedgefonder.nu: Ni gör anspråk på att vara marknadsneutrala i er tradingstrategi, vilket diagrammet utan vidare analys verkar stödja. Ni visar också upp ett Beta på så gott som noll. Hur åstadkommer man det i en aktiestrategi?

QQM: När vi sätter samman vår portfölj har vi som mål att portföljen skall ha ett lågt beta till marknaden, och vi skalar våra samtliga positioner till att uppnå rätt risknivå. Fondens nettoexponering är i praktiken 15-20% av NAV, men eftersom beta för aktierna i den korta boken är högre en beta för aktierna i den långa boken blir beta för hela portföljen nära noll.

Centralt för oss är att vi arbetar med att blanka enskilda värdepapper och undviker att gå kort i indexterminer. Den korta portföljen utgörs av enskilda värdepapper med försämrade vinster eller större förväntad förluster. Vi anser att dessa korta utvecklas sämre än marknaden och helt klart sämre en till exempel OMXS30.

HedgeFonder.nu: Många long/short equity-förvaltare verkar ha stora svårigheter med att göra vinst på sina korta positioner. Varför är det så mycket svårare att gå kort än att göra långa investeringar, och varför verkar det fungera bättre för er strategi?

HedgeFonder.nu: Hur är er träffsäkerhet, förhållandet mellan vinst- och förlustaffärer? Kan ni se betydligt bättre resultat på långa eller korta sidan och vad påverkar resultatet?

QQM: Vi tittar inte på enskilda aktiers vinnande eller förlorande utan på långa positioner mot korta positioner. Vi adderar alfa omkring 53% av dagarna, och våra vinnande dagar har högre avkastning än våra negativa dagar. Sammantaget ger detta en positiv utveckling för fonden.

Fondens nuvarande modell blev till fullo implementerad per den sista november 2010. Sedan dess har vi adderat 10 % i marknadsoberoende avkastning, vilket är 1 procent per månad och i linje med vårt mål. Det gör att vi är nöjda på det hela taget även om vi gärna skulle avkasta mer. Under denna period har det trots allt varit väldigt turbulent på aktiemarknaden, och många har förlorat pengar.

HedgeFonder.nu: Förväntas er modell att fungera lika bra i alla tradingmiljöer? I vilken miljö skulle du förvänta dig att få bästa resultat och vilken skulle vara den mest utmanande?

QQM: Vi anser att vår portfölj utvecklas bäst när investerarna handlar på fundamental information. Fondens bästa avkastning har skapats när börsen uppvisar månadsavkastningar mellan -4 till +4 procent. När det är fullständig panik på marknaden fungerar inte modellen väl eftersom samtliga aktier säljs, oavsett värdering. Detsamma gäller när det är dagar med kraftiga uppgångar där ”allt” köps. I dessa två marknadslägen klarar vi oss sämre.

HedgeFonder.nu: Vilka förändringar har ni gjort med era modeller sedan ni började arbeta på dem, varför var de nödvändiga och vad blev resultatet? Finns det saker som ni tittar på och testar nu som ni räknar med kommer att ha en inverkan på förhållandet mellan risk/avkastning?

QQM: När vi kom in i bolaget sommaren 2010 togs all trading och försök till market timing bort. Efter att ha arbetat igenom förvaltningsmodellen går fonden till skillnad från tidigare kort framförallt i enskilda aktier, och försöker undvika att blanka indexterminer. Förvaltningsmodellen är som bekant inriktad på systematisk stock-picking, och vi ägnar oss inte åt market timing.

För tillfället utvärderar vi ett antal nya strategier som vi anser skulle kunna minska risken i portföljen men ge samma förväntade avkastning.

HedgeFonder.nu: Skulle ni vilja dela med er av några visdomar från marknaden?

QQM: Investera i bolag med starkt vinstmomentum och gå kort i bolag med svagt vinstmomentum, så har du odden på din sida!

Bild: Ola Björkmo och Jonas Sandefeldt