Uppgångar för nordiska CTAs under Q2

Stockholm (HedgeNordic.com) – Geopolitisk oro till trots lyckades världens aktiemarknader kämpa sig upp mot nya rekordnivåer under det andra kvartalet 2014. Detta i kombination med fortsatta uppgångar på obligationsmarknaderna samt stigande oljepriser hjälpte nordiska CTAs till överlag positiva resultat för perioden. Marknadsklimatet var mest fördelaktigt för trendföljande och fundamentala strategier medan kortsiktiga strategier hade det mer besvärligt.

NHX Managed Futures & CTA index noterade en estimerad uppgång på 2.3% under kvartalet där maj och juni månad utmärkte sig på den positiva sidan, sedan årsskiftet är dock indexet fortfarande i negativt territorium (-2.9%) efter en svag start. Jämfört med de största CTA förvaltarna i världen (definierat som Barclay BTOP50) presterar nordiska förvaltare sämre sedan årets början då BTOP50 hittills mäktat med en uppgång på 0.7% under 2014.

Bland de förvaltare som utmärkte sig positivt under det andra kvartalet återfinns SEB Asset Selection som steg hela 6.8% vilket är anmärkningsvärt starkt givet strategins låga volatilitet. Coeli Spectrum (+6.2%) och Brummer Lynx (+4.8%) noterade också stabila uppgångar under perioden. Estlanders fundamentala Global Markets strategi hade också ett starkt kvartal med en uppgång på 4.8%.

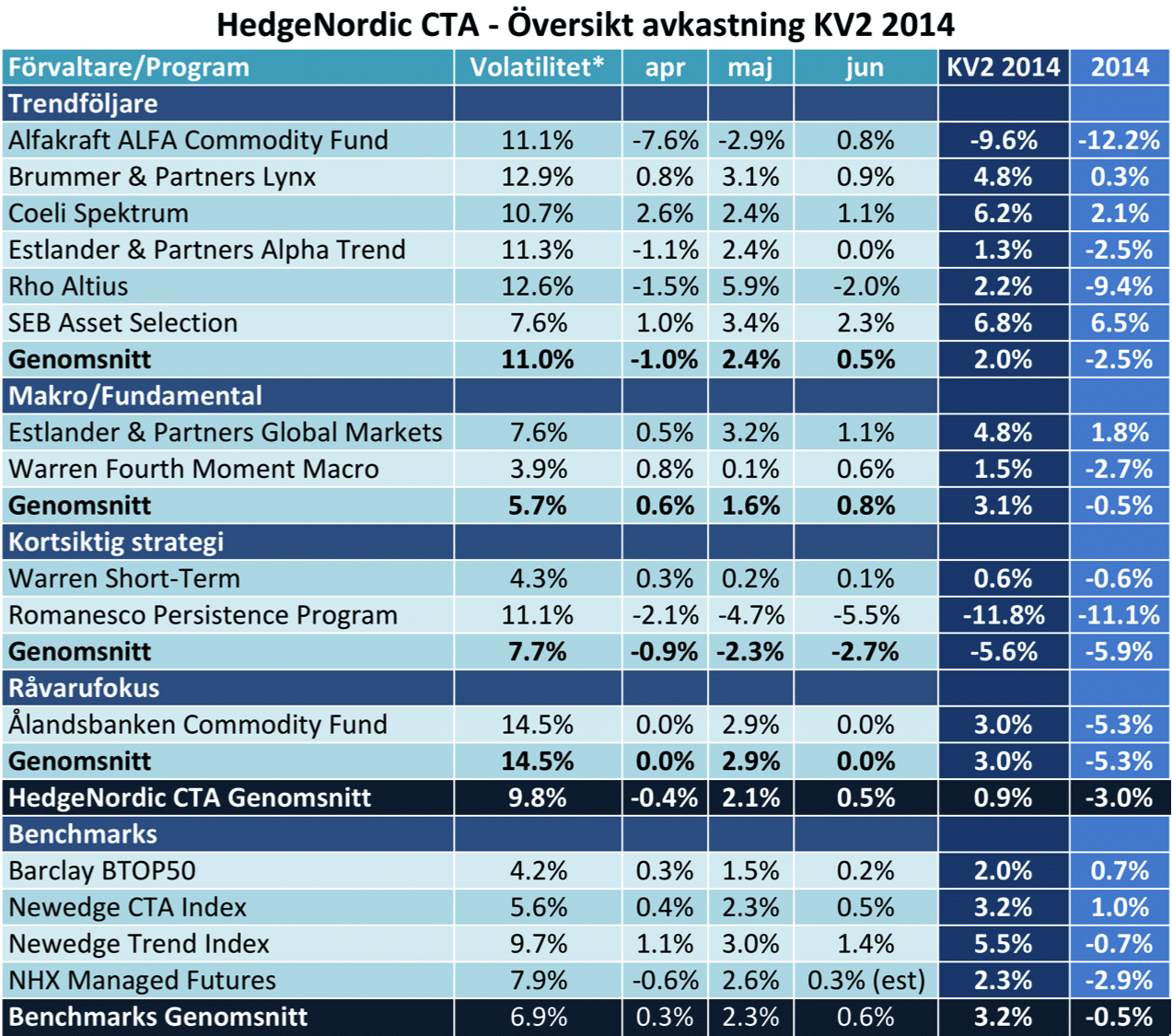

På den negativa sidan noterades kraftiga nedgångar för Alfakrafts ALFA Commodity Fund (-9.6%) samt Romanescos Persistence Program (-11.8%). Samtliga programs avkastning åskådliggörs i tabell 1.

Tabell 1. Managed Futures & CTA, avkastning kvartal 2 – 2014

Tabell 1. Översikt avkastning Nordiska CTAs under det andra kvartalet 2014. Källa: HedgeNordic, BarclayHedge och Newedge.

*Volatiliteten beräknad på ett rullande 24-månaders fönster

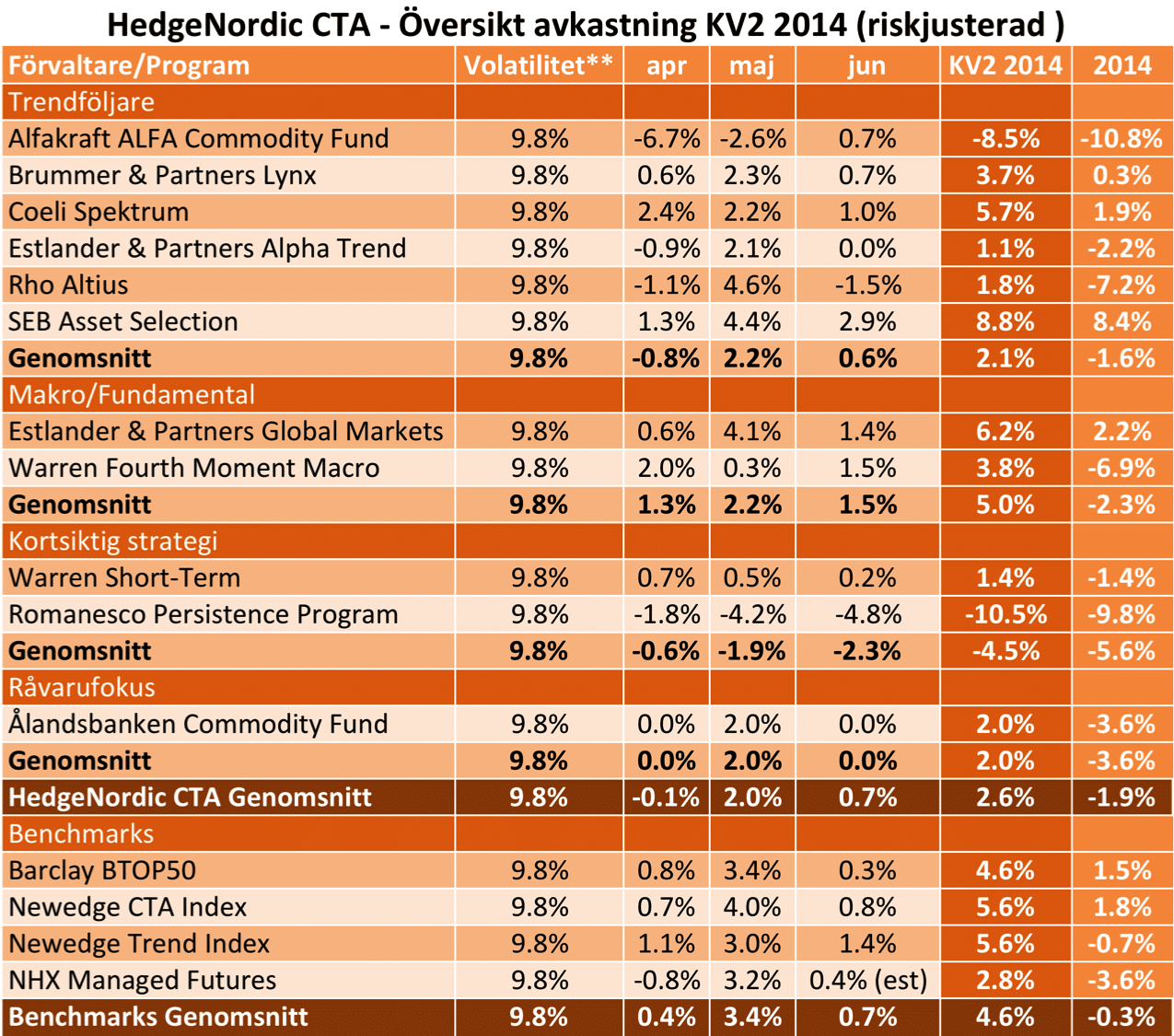

Den riskjusterade jämförelsen i tabell 2 – där alla strategier åsatts en volatilitet på 9.8% – betonar allt tydligare den starka avkastningen för SEB AS, såväl under kvartalet som över helåret. Det är också värt att notera den stora spridningen mellan individuella program där skillnaden mellan det bästa och det sämsta programmet är dryga 18 procentenheter sedan årsskiftet.

Tabell 2. NHX Managed Futures & CTA, avkastning kvartal 2 – 2014 (riskjusterad)

Tabell 2. Risk-justerad översikt av Nordiska CTAs avkastning under det andra kvartalet 2014. Källa: Egen beäkning baserad på data från HedgeNordic, BarclayHedge och Newedge

**Samtliga program och jämförelseindex justerade till de Nordiska CTA-förvaltarnas genomsnittliga volatilitet (9.8%).

CTAs har tveklöst gynnats av pro-risk trender under senare tid med långa positioner i aktier och olja som de mest vinstgivande positionerna, däremot har metaller varit mer besvärliga med häftiga svängningar i guld och silver. För de som ser CTAs som den naturliga “hedgen” till aktier kan man konstatera att i det korta perspektivet torde detta skydd vara mindre effektivt då trenderna fortsätter vara starka i aktier vilket medför att CTAs positionerat sig därefter.

Det värsta scenariot vore förmodligen att centralbanksreotriken skiftar mot en mer hökaktig ton med potentiellt stigande räntor och fallande aktiemarknader som följd. Detta skulle framförallt gynna CTAs med kortare tidshorisont vilka missgynnats av en lång period av undertryckt volatilitet.

Bild: (c) Minerva-Studio—shutterstock.com