Alpha – vad innebär det?

Stockholm (HedgeNordic.com) – I diskussionen kring val av olika investeringsstrategier och en förvaltares förmåga, så får vi ofta höra termen Alpha () som ett mått på kvalité. Vad innebär det och hur kan vi mäta detta?

Alla verkar rörande överens om att det borde vara ett mått på en förvaltares skicklighet att, över tiden, skapa en bättre risk-justerad avkastning (överavkastning) i relation till ett relevant jämförelseindex och att detta jämförelseindex kan vara ett s.k. passivt alternativ.

Det är dock alltid investeraren som bestämmer hur Alpha () skall definieras utifrån de restriktioner och målsättningar som styr det egna handlingsutrymmet. Ett mål kan t ex vara att uppnå en viss absolut avkastning och det blir då styrande för vad som definierar Alpha ().

En investerare kan ha olika typer av restriktioner som begränsar handlingsfriheten för t ex vilka finansiella instrument som får användas och på vilket sätt. T ex så kan en restriktion vara att endast ta långa positioner i aktier som ingår i ett visst marknadsindex och att avvikelsen, s.k. tracking-error, inte får överstiga en viss procentsats. Om gränsen för avvikelsen är låg så blir valet av marknadsindex väldigt avgörande.

Att öka frihetsgraden skapar givetvis fler möjligheter men också komplexiteten i vilka risker som uppstår och på vilket sätt detta kan fångas upp. Investerarens riskpreferenser är därför också en viktig faktor i vad som kan anses vara Alpha ().

Utmärkande drag för skicklighet hos en förvaltare kan vara,

- Security selection (t ex stock-picking)

- Market Timing

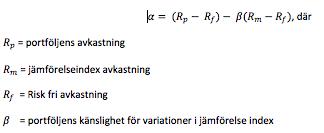

En enkel modell som oftast används att mäta Alpha () och har sitt ursprung i Modern Portfölj Teori (MPT) är,

Men svårigheten i denna modell är främst att hitta relevanta jämförelseindex för olika typer av investeringsstrategier, så att de kan rangordnas på ett konsistent sätt och ge en rättvisande bild av kvalitén i den underliggande förvaltningen. Det är också svårt att fånga upp dynamiska effekter i en investeringsstrategi som t ex kommer av market timing.

Medveten om dessa problem så kan lockelsen vara stor att använda ett jämförelseindex som är lätt att slå och få den egna produkten att framstå som fantastisk.

Utbudet av investeringsalternativ är idag mycket stort med t ex hedgefonder som använder sig av olika typer av instrument för att fånga olika typer av risk premier eller trender i olika marknader. Ett utmärkande drag för dessa investeringsalternativ är att de har mindre restriktioner i hur de konstruerar sina strategier, vilket gör det svårare att hitta relevanta jämförelseindex och även förstå vad det är som driver risken och avkastningen i dessa strategier.

Vissa strategier är skapade för att skapa positiv avkastning i specifika marknadsklimat, t ex s.k. Tail risk strategier. Med sådana strategier så har det även dykt upp nya typer av Alpha (), s.k. Crisis Alpha.

Även utbudet av s.k. passiva investeringsalternativ som t ex ETFs har också ökat kraftigt, vilket gör att möjligheten att finna alternativa jämförelseindex som är mer relevanta har blivit bättre.

Detta ställer större krav på mer sofistikerade mätmetoder för att kunna fånga upp och särskilja skicklighet i dessa investeringsstrategier. Det är även viktigt att kunna urskilja om denna skicklighet är specifik till en viss typ av marknadsklimat, t ex om Alpha () endast skapas i en stigande marknad och om det går att använda historiskt Alpha () till att prognostisera framtida Alpha ().

Då komplexiteten i olika investeringsalternativ ökar, så kan gränsen mellan vad som är security selection och market timing bli mer otydlig. Oavsett så borde en skicklig förvaltare som skapar Alpha () (överavkastning) kunna uppvisa en konvex avkastningsprofil i relation till ett relevant jämförelseindex.