Stockholm (HedgeNordic.com) – Under den finansiella krisen 2008 och 2009 såg många investerare sina ”diversifierade” portföljer minska kraftigt i värde p g a stora nedgångar på aktiemarkanden med kraftigt stigande volatilitet som följd och högre korrelation mellan olika tillgångsslag. Diversifieringen var borta när den som bäst behövdes. Många investerare har efter detta ifrågasätt sina portföljkonstruktioner, metoderna för hur man mäter risk och hur detta påverkat deras portföljval.

Vissa Alternativa Investeringsstrategier har historiskt bidragit positivt både till absolut avkastning och diversifiering och fler investerare funderar på att utöka sin allokering. En del av slutsatserna från Investment News – Alternative Investment Conference var att institutioner använder diversifiering som främsta argument för att öka allokeringen mot Alternativa Investeringsstrategier.

Men då räntorna har börjat stiga från historiskt låga nivåer och flera Alternative Investeringsstrategier presterat dåligt, så har debatten kring huruvida denna typ av tillgång kan bidra till avkastningen på ett meningsfullt sätt framöver och behovet av att finna tillförlitliga alternativ varit livlig.

Att ändra synsättet från tillgångs-baserad allokering till en mer strategi-baserad allokering är inte helt enkelt. En tillgångs-baserad allokering kan oftast erhållas relativt billigt genom att investera i passiva indexfonder, ETFs eller direkt i standardiserade och likvida instrument. Hanteringen av den s.k. marknadsrisken i en sådan portfölj kan också göras ganska billigt genom standardiserade derivat, som t ex aktieindex terminer.

En strategi-baserad allokering kräver en större insikt och förståelse för vad som driver risk och avkastning i olika strategier, eftersom exponeringen mot strategi- och förvaltarspecifika risker ökar. Dessa kan både vara komplexa och svåra att ”hedga” eller också väldigt kostsamma.

Som investerare är vi beredda att betala för något som skapar värde och som vi själva inte kan konstruera på ett enkelt sätt. Alla Alternativa Investeringsstrategier passar dock inte för jobbet och det är mycket viktigt att kunna skilja på investeringsprocesser som skapar bra avkastningsprofiler från mindre bra. Ett sätt att ta fram potentiella kandidater på kan t ex vara att använda Omega-kvoten.

Omega-kvoten togs fram av Con Keating och William F. Shadwick kring sekelskiftet och har sedan vidare utvecklats i samarbete med Ana Cascon. Till skillnad från Sortino-kvoten, så tar Omega-kvoten hänsyn till hela avkastningsfördelningens form. Den är också fri från antaganden om hur fördelningen ser ut, till skillnad från t ex Sharpe-kvoten.

Omega-kvoten definieras som,

, där F(x) är den kumulativa fördelningen av x

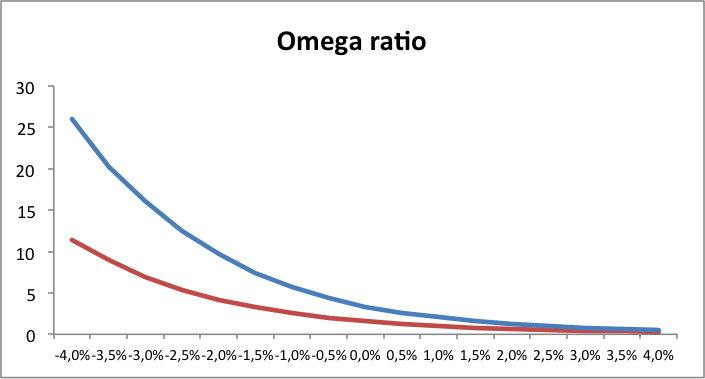

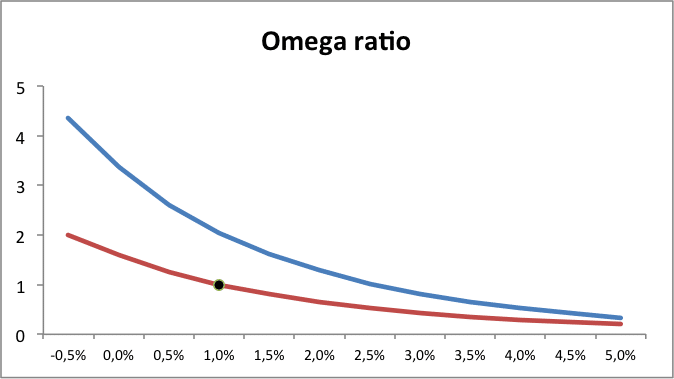

Omega-kvoten är sålunda lika med 1 i den punkt där fördelningen delas i två lika stora delar, där r är lika med fördelningens medelvärde. Genom att beräkna Omega för olika avkastningsnivåer, så erhålls en kurva som förenklat visar ”downside risk” och ”upside potential” för en investeringsstrategi. Detta innebär att det finns en viss flexibilitet i var utgångspunkten för analysen skall vara.

Eftersom Omega-kvoten tar hänsyn till den verkliga formen i den underliggande avkastningsfördelningen, så har den flera intressanta egenskaper och möjliggör slutsatser som inte är möjliga inom den s.k. ”mean-variance” analysen som t ex att rangordna olika investeringsalternativ givet ett visst avkastningskrav eller förlust tolerans.

I figuren ovan ses två olika strategier (Blå och Röd) som har samma standardavvikelse men väldigt olika fördelningar. Kurvorna är konstruerade utifrån månadsdata. En tolkning är att den kurva som ligger högst i diagrammet är att föredra och i exemplet ses t ex att strategi Blå har kraftigt begränsad ”downside” i förhållande till strategi Röd.

När vi jämför strategierna i den punkten för strategi Röds medelvärde (Omega = 1), så ser vi att strategi Blå fortfarande är att föredra då den även verkar ha en större potential att producera en högre genomsnittligt positiv avkastning. Detta kan t ex vara en utgångspunkt för att jämföra olika strategier eller ”riskprofiler” som kostar olika mycket att få tillgång till, för att se om det är värt att betala för.

Bild: (c) aboutpixel.de—Markus Nicolini