Stockholm (HedgeFonder.nu) – Hedgefonder söker sig gärna till marknader som är lågt korrelerade till de stora finansiella marknaderna på aktier och obligationer. Detta gäller inte minst trendföljande managed futuresförvaltare eftersom låg korrelation i allmänhet också gör trenderna lågt korrelerade till varandra. Därmed kan förvaltaren genom riskspridning öka sin bruttoexponering i marknaden till samma totala portföljvolatilitet. Kaffe är en sådan lågt korrelerad tillgång.

Det finns två stora terminsmarknader för kaffe. I New York handlas en termin på de dyrare arabicabönorna och i London handlas en på robustabönor som är den kärvare typen av kaffe och som främst används till snabbkaffe och espresso. Kaffe är en relativt illikvid råvara; en typisk dagsomsättning på det mest handlade kontraktet på arabicabönor är knappt en miljard USD. Även om detta är lite jämfört med valuta och obligationsmarknaderna räcker det för att göra kaffe hanterbar – åtminstone upp till medelstora hedgefonder.

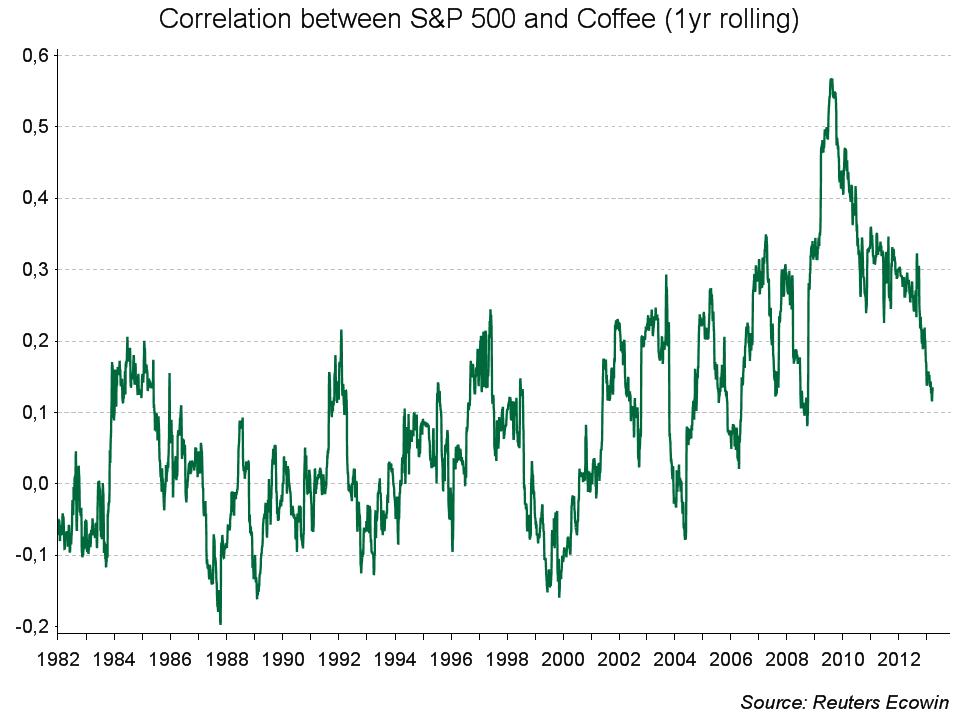

I diagrammet nedan finns kaffes korrelation med det amerikanska storbolagsindexet S&P 500. Direkt efter finanskrisen var korrelationen med aktier relativt sett hög, men de senaste observationerna under 0,15 är inom den historiska normen och att betrakta så gott som okorrelerat. Detta manifesteras också i att Arabican har mer än halverats sedan topparna under 2011 alltmedan aktiemarknaderna i stort fortsatt uppåt.

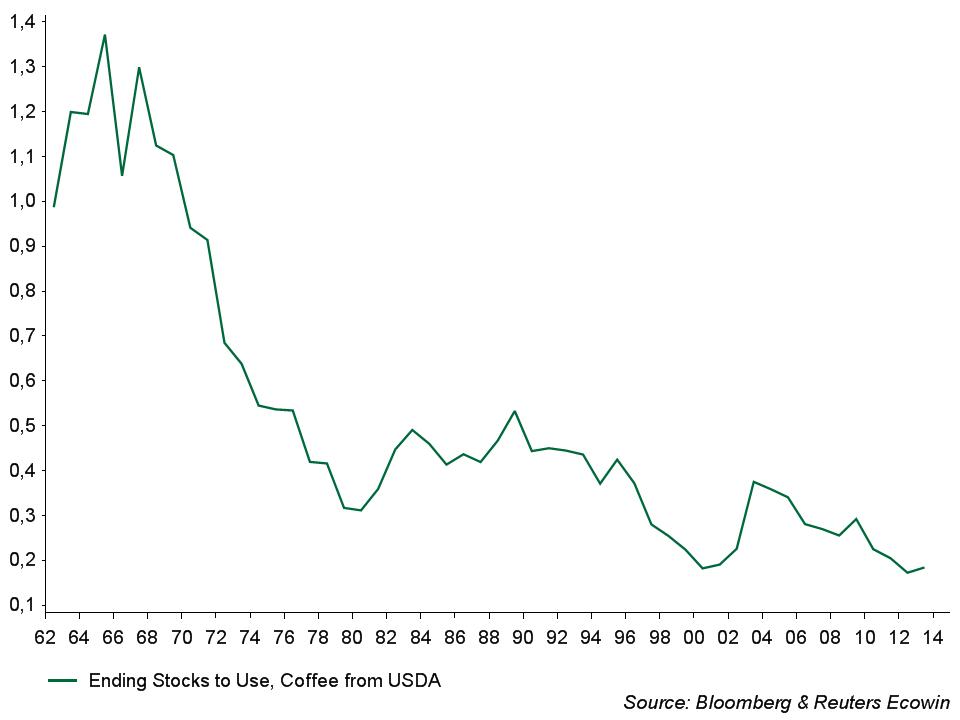

Att priset på Arabica mer än halverats beror bland annat på goda skördar i Brasilien som är världens största producent av arabicabönor. Dock har detta inte hjälpt långt i att bygga upp lagren på kaffe. Det amerikanska jordbrukdepartementet, USDA, publicerar statistik på produktion, konsumtion och utgående lager på en mängd råvaror inklusive kaffe. Standardmåttet på huruvida lagren är tillräckliga, är utgående lager som andel av årlig konsumtion (stocks-to-use). Nedan finns denna kvot för kaffe:

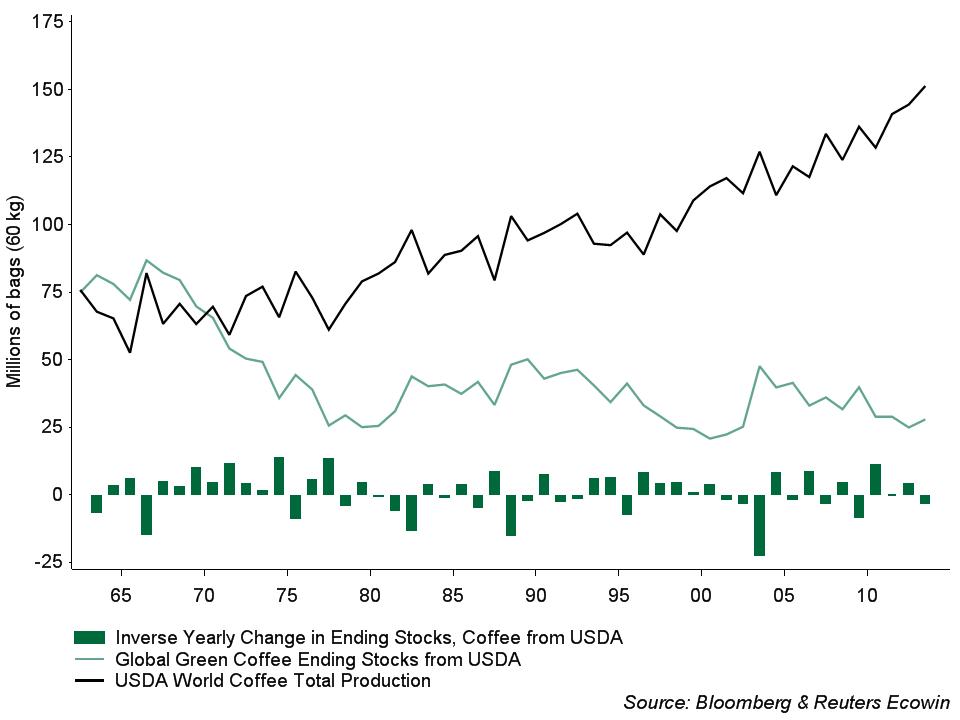

Kvoten ser alarmerande låg ut i ett historiskt perspektiv. Inte minst med tanke på oroande rapporter från bland annat procentorganisationen ICO (International Coffee Organization) om kafferost i de viktiga mellanamerikanska producentländerna kan det tyckas som om kaffepriset borde stiga. Dock kan stocks-to-use vara bedräglig och ritar vi dessa komponenter samt variationen i utgående lager får vi följande diagram:

Vi ser att produktionen stadigt ökat de senaste femtio åren medan utgående lager hållit sig ganska stabila – åtminstone under de senaste fyrtio åren. Lager ska kunna hantera variationen i skillnaden mellan utbud och efterfrågan, vilket per definition är det samma som variationen i utgående lager. Lagren ska alltså vara stora nog att absorbera staplarna. Diagrammet tyder på att trots en ökad total produktion verkar inte storleken på underskotten i absoluta tal stiga: de största underskotten var 1974 & 1977. Därmed behöver kanske inte lagren vara större än för trettio år sedan trots den ökade årliga konsumtionen. Notera dock att tidvis ransonering i form av stundtals höga priser varit en del i ekvationen: utan prisvariation hade kanske staplarna närmat sig den grå kurvan!

Hur investerar en typisk trendföljande managed futuresförvaltare i kaffe? Idag håller de en kort position i arabicakaffe: majkontraktet gjorde all-time-low i både måndags och i tisdags vilket närmast per definition gör att trenden är nedåt. Dessutom är terminsstrukturen sådan att kontraktet för leverans i juli är dyrare än det för leverans i maj. Därmed kan de enskilda kontrakten ha en neråtgående pristrend även om spotpriset står stilla.

Samtidigt är det på intet sätt utan risk att hålla en kort position idag. Förutom lagersituationen diskuterad ovan finns risken att priset nått så lågt att Brasilien börjar intervenera i marknaden. Dessutom är risken stor för en rejäl rekyl efter den utdragna prisnedgången. En tolkning av den trendföljande förvaltarens korta position är att den ger rosterierna möjlighet att prissäkra sina inköp mot prisuppgång!

Bild: (c) Vladimir-Jovanovic—Fotolia.com